[原创] 国际SiC巨头的军备竞赛

2020-08-15

14:00:08

来源: 半导体行业观察

无疑,SiC如今已成半导体材料界的“香饽饽”,这点从国际巨头最近的动作中就可以看出。意法半导体、罗姆、英飞凌和Cree等厂商都在卯足劲扩充自己的势力,SiC这个市场的一场角逐大战,必将打响。

十九年前,也就是2001年,全球首款碳化硅(SiC)产品由英飞凌引入了功率器件市场。美国Cree和意法半导体等厂商也紧随其后推出了SiC二极管产品。接着,日本罗姆、新日本无线及瑞萨电子等也投产了SiC二极管。自此以后,SiC全球市场格局基本成型。

在SiC功率器件市场,Cree旗下的Wolfspeed占据市场最大的份额,是行业第一家商用SiC MOSFET的企业;Infineon 是市场上唯一一家提供涵盖Si、SiC 和 GaN等材料的全系列功率产品的公司;ROHM是日本首家、全球第四家具备SiC 器件量产能力的半导体厂商,其优势在于实现从衬底到模块的垂直整合。

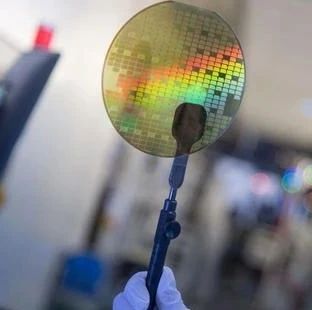

而从整个产业链角度看,SiC包括单晶衬底、外延片、器件设计、器件制造等环节。在全球市场中,单晶衬底企业主要有Cree、DowCorning、SiCrystal、II-VI、新日铁住金、Norstel等;外延片企业主要有DowCorning、II-VI、Norstel、Cree、罗姆、三菱电机、Infineon等;器件方面相关主要企业包括,Infineon、Cree、罗姆、意法半导体等。

就在2020年8月12日,化合物半导体专家II-VI Incorporated已达成最终协议,要收购瑞典SiC外延晶片专家Ascatron AB的所有已发行股份。同时,II-VI表示将收购INNOViON Corporation母公司所有者的所有未偿权益。

INNOViON是世界上最大的离子注入服务提供商之一,在全球范围内拥有30个注入器,支持最大300毫米晶圆的半导体材料处理能力。INNOViON的工艺能够掺杂各种半导体,包括碳化硅,砷化镓,磷化铟和硅,以生产先进的器件。两项交易均计划在2020日历年末完成。

II-VI Incorporated首席执行官Jr. Mattera在一份新闻稿中。“我们将继续使用先进的材料和组件为现有客户提供服务,同时我们将结合这些功能,以实现世界上最先进的内部垂直集成的150 mm SiC技术平台之一。这建立在我们在SiC衬底上的深厚专业知识的基础上,并增加了先进的SiC外延,器件制造和模块设计,以满足对SiC电力电子设备快速增长的需求。

回想之前,SiC大厂也是不断通过并购来加强自己的产能和技术。

2016年7月,英飞凌以8.5亿美元的现金收购Cree旗下Wolfspeed功率和射频业务部。Wolfspeed位于美国北卡罗来纳州三角研究园,过去近三十年来一直属于Cree公司,是碳化硅功率器件和碳化硅基氮化镓射频功率解决方案的主要供应商之一。其核心竞争力包括碳化硅晶圆衬底制造,以及面向射频功率器件、包含单晶氮化镓层的碳化硅晶圆衬底制造。

如果收购Wolfspeed后,英飞凌将成为全球排名第一的碳化硅功率器件供应商。但后来因为美国政府的反对让这次收购没能进行下去。Wolfspeed这几年继续专注以化合物半导体为“核芯”的电源管理和射频领域。

2018年11月12日,英飞凌又宣布收购位于德累斯顿的初创公司Siltectra有限公司。Siltectra成立于2010年,这家初创公司研发出一项切割晶体材料的新技术,相较于普通的切割技术,能最大限度减少材料损耗。该技术也可以应用于半导体材料SiC,冷切割技术将在位于德累斯顿的Siltectra现有工厂和位于奥地利菲拉赫的英飞凌工厂实现工业化。

英飞凌首席执行官Reinhard Ploss博士表示:“此次收购将有助于我们扩展使用新材料SiC的产品组合。英飞凌从系统层面上对薄晶圆技术的理解以及独特的相关专业知识,与冷切割技术和Siltectra的创新能力相辅相成。得益于冷切割技术,SiC晶圆可产出芯片数量的增加让SiC产品的产能爬坡升级变得更加容易,能更好地满足可再生能源的进一步增加的需求,以及SiC在电动汽车传动系统中的使用需求。”

在SiC领域,罗姆也是深耕了20年。罗姆最初的SiC MOSFET开发始于2002年,初始样品于2005年出货。随后2007年试制了300A MOSFET,并于2008年发布了沟槽式器件。2009年,Rohm收购了SiC晶圆供应商SiCrystal。随后在2010年推出首批批量生产的SiC肖特基二极管和MOSFET,2012年批量生产全SiC模块,2017年交付了6英寸SBD。罗姆计划到2025年为止,公司SiC相关产品在行业中的市占率要力争达到30%。

2019年12月,同为SiC的生产大户的ST(意法半导体)完成对瑞典碳化硅晶圆制造商Norstel AB(“ Norstel”)的整体收购。在2019年2月宣布首次交易 后,意法半导体行使期权,收购了剩余的45%股份。

意法半导体总裁兼CEO Jean-Marc Chery表示,意法半导体是目前唯一一家大规模生产汽车级SiC的半导体公司,公司希望在工业和汽车应用的数量和广度上建立在SiC方面的强劲势头,以继续保持在市场上的领先地位,收购Norstel的多数股权是加强公司SiC生态系统的又一步,将增强公司的灵活性、提高产量和质量,并支持公司的长期碳化硅路线图和业务。

他还表示:“在全球碳化硅产能受限的大环境下,整体并购Norstel将有助于增强ST内部的SiC生态系统,提高我们的生产灵活性,使我们能够更好地控制晶片的良率和质量改进,并为我们的碳化硅长远规划和业务发展提供支持。实施此次并购并与第三方签署晶圆供应协议,总目标是保证我们的晶圆供给量,满足汽车和工业客户未来几年增长的MOSFET和二极管需求。”

Norstel将被完全整合到意法半导体的全球研发和制造业务中,继续发展150mm碳化硅裸片和外延片生产业务研发200mm晶圆以及更广泛的宽禁带材料。

2019年9月份,韩国唯一的半导体硅晶圆厂商SK Siltron拟以4.5亿美元(约人民币31.86亿元)的价格从杜邦的子公司DuPont Electronics&Imaging(E&I)中收购化合物解决方案(CSS)事业部,由于需要相关机关的批准,这单收购预计在2019年年末完成。

杜邦表示,“CSS事业部有生产硅晶圆的最尖端技术,公司也在为电力电子元件(Power Electronics)市场供货,但这并不是E&I的战略性的优先事项。考虑到以上,我们认为SK Siltron是比较好的拥有者”!外界普遍认为,SK Siltron在继硅晶圆之后,又在巩固在SiC晶圆方面的地位,同时为应对贸易战争、力图实现国产化。

除了收购,大厂之间双双联合报团取暖也是SiC领域常见的现象。在此,首先要说的就是美国的Cree,作为行业领跑者,Cree在化合物半导体领域建树颇多。也因此,包括英飞凌、ST在内的众多SiC厂商都选择与Cree绑定。

2018年2月,英飞凌与科锐签署长期协议,该协议表明,科锐将向英飞凌供应150 mm SiC碳化硅晶圆片,将帮助英飞凌在包括光伏逆变器和电动汽车等高增长市场扩展产品供应。

2019年1月,意法半导体又与科锐签署多年协议,该协议显示,在目前这一碳化硅功率器件非同寻常的增长和需求时期,科锐将向意法半导体供应价值2.5亿美元的先进150mm碳化硅裸片和外延片。

因此,Cree也在不断扩充自己的产能。去年五月,Cree 方面宣布,作为公司长期增长战略的一部分,将投资 10 亿美元用于扩大 SiC 碳化硅产能,在公司美国总部北卡罗莱纳州达勒姆市建造一座采用最先进技术的自动化 200mm SiC 碳化硅生产工厂和一座材料超级工厂。而就在前几天,Cree 在其官方公众号宣布,公司于去年 9 月宣布将在美国纽约州 Marcy 建造一座全新的采用最先进技术并满足车规级标准的 200 mm 碳化硅(SiC)功率和射频(RF)制造工厂。而现在,该工厂目前已经完成基础工程施工,并开始主体工程施工。

Cree 首席执行官 Gregg Lowe 先生表示:“我们不断地看到在汽车和通讯设施领域采用 SiC 碳化硅的优势来驱动创新所产生的巨大效益。但是,现有的供应却远远不能够满足我们对于 SiC 碳化硅的需求。今天,我们宣布了公司迄今在生产制造的最大投资,将大幅地提升供应,帮助客户为市场提供变革性的产品和服务。这项在设备、基础设施、公司人力方面的巨大投入,将为我们显著扩大产能。与 2017 财年第一季度 (也就是我们开始扩大产能的第一阶段) 相比较,能够带来 SiC 碳化硅晶圆制造产能的 30 倍增长和材料生产的 30 倍增长。我们相信这将使得我们能够满足 Wolfspeed SiC 碳化硅材料和器件在δ来 5 年乃至更长远的预期增长。”

2020年1月,罗姆宣布,旗下的SiCrystal公司与意法半导体签署一份碳化硅晶圆长期供应协议。SiCrystal将向意法半导体提供总价超过1.2亿美元的150mm碳化硅晶片,满足市场对碳化硅功率器件日益增长的需求。

罗姆在早前发布新闻稿宣称,将扩增使用于电动车 (EV) 等用途的碳化硅 (SiC) 电源控制芯片产能,将在旗下生产子公司「ROHM Apollo」的筑后工厂 (福冈县) 内兴建新厂房,预计于 2019 年 2 月动工、2020 年 12 月完工。此外,罗姆于 SiC 电源控制芯片事业策略说明会上表示,将投资约 200 亿日圆,于 2020 年倍增 SiC 电源控制芯片产能,而罗姆也考虑于宫崎县进行增产投资,在 2025 年 3 月底前累计将投资 600 亿日圆,届时将 SiC 电源控制芯片产能大幅扩增至 2016 年度 16 倍。

除了罗姆,日本昭和电工也多次发表了产能扩充声明。该公司之前分别于 2017 年 9 月、2018 年 1 月宣布增产 SiC 晶圆,不过因 SiC 制电源控制晶片市场急速成长、为了因应来自顾客端旺盛的需求,因此决定对 SiC 晶圆进行第 3 度的增产投资。昭和电工 SiC 晶圆月产能甫于 2018 年 4月从3,000片提高至 5,000 片 (第 1 次增产),且将在 2019 年 9 月进一步提高至 7,000片 (第 2 次增产),而进行第 3 度增产投资后,将在 2019 年 2 月扩增至 9,000 片的水准、达现行 (5,000 片) 的 1.8 倍。

在国际SiC市场高手如林的赛场中,国内玩家也开始奋起直追,在SiC 材料和器件上齐发力,竞争格局初显。其中,SiC 单晶和外延片是国内 SiC产业链中较为成熟的环节。那么国内SiC厂商的实力究竟是怎样的呢?且看下回分析~

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2402期内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

美国|蓝牙

|

5G|华为|台积电|FPGA|ARM|晶圆

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!

责任编辑:Sophie