跨过诸事不顺的2018,这些芯片公司今年将走向何方?

除了苏姿丰执掌的AMD之外,其他几家芯片厂商今年过的都不算很好。

英特尔这一年的标志性事件是CEO柯再奇离任,因为办公室恋情黯然下台。英伟达结束了连续五年的增长神话,把C位让给AMD,高通收购博通闹得沸沸扬扬,最后被迫终止,接着讲手机和5G的故事。

英特尔:老帝国有些疲惫

英特尔的2018有些疲惫,这个芯片帝国呈现出一些衰老的迹象。英特尔这一年,始于漏洞,CEO离职,下半年忙于和AMD抢地盘。

年初时,柯再奇还在在CES上进行主题演讲,并上演了一场精彩的科技秀:全球首支数据乐队、100架英特尔Shotting Star微型无人机灯光秀、12岁舞者Sophie用数据展示表演、无人飞行汽车Volocopter。

但此时的CPU帝国也出现一丝烦恼:英特尔处理器被曝重大安全漏洞,波及范围几乎涉及到从PC、平板电脑、服务器、智能手机等设备提供芯片的主流架构和厂商。

这一危机让英特尔的基础性和迭代创新能力受到质疑。万幸的是,由于英特尔在PC和服务器市场占据垄断地位,并未受到太大冲击,2017财年第四季度财报也并未受到影响。

四月份,时任CEO柯再奇因为办公室恋情辞职。英特尔CFO罗伯特-斯旺(Robert Swan)被任命为临时首席执行官。

“老朋友”临难之际,AMD还针对英特尔的Xeon处理器推了一波广告,先是吐槽Xeon像煤炭一样落伍了,后来又把Xeon比作一只猫,EPYC则是一头老虎。

野村证券的研报曾指出,英特尔正在试图阻止将15-20%的数据中心处理器份额损失给AMD。对于野村证券的报告,英特尔在回应声明中承认它将面临“更具竞争力的环境”,并已将这一因素纳入了其财务预测。

国金证券研报显示,目前服务器CPU市场约为50亿美金,英特尔虽然战友全球98%以上的服务器CPU市场份额,但是未来将面临两大阵营的挑战, 一是采用AMR架构的云计算厂商,比如亚马逊、华为等,二是采用X86架构的AMD阵营。

服务器市场受到冲击之外,英特尔今年中期CPU供应不足,也导致丧失了部分PC市场的份额。直到现在,英特尔还在弥补这个失误。

除了服务器市场的冲击,和CPU供货不足的失误之外,英特尔10nm频频延期也被吐槽。目前,英特尔官方宣布的计划是2019年下半年量产10nm芯片,先是消费级CPU,随后服务器CPU。英特尔已经失去了工艺领导者的头衔,未来的工艺升级上,可能继续扮演跟随者的角色。

今年英特尔公开暴露的这些状况,都是偶然性的问题(柯再奇因为办公室恋情离职)或阶段性的失误,不像错失移动芯片市场那么严重。但过去几年,英特尔在移动芯片和AI芯片上都后知后觉,目送高通、英伟达两位小弟崛起为千亿市值的巨头,可见英特尔在把握战略机会上的能力减弱了。

今年,英特尔又目送曾经的老对手AMD市值飙升了59%,达到175亿美元。英特尔会再一次扮演“送温暖”的角色吗?

英特尔和微软同为PC时代的王者。但是四年前,纳德拉成为微软新任CEO之后,进行了大刀阔斧的改革,凭借企业与云计算业务的优势让微软重回巅峰,近期市值还超过苹果。英特尔现在依然还在物色CEO人选,这家公司能等来他们的“纳德拉”吗?

AMD:今年表现最出色的芯片厂商

2014年,纳德拉就任微软CEO,苏姿丰也挂帅AMD。两个人写就了相似的剧本,成就各自的公司。

在市值最高的几家科技巨头(苹果、微软、亚马逊、谷歌、FB)当中,微软今年的股价最抗跌。而AMD则成为美国表现最好的科技股,在全球科技股都不太景气的情形下,AMD今年股价依然录得接近60%的增长,期间股价增长曾超过100%。

AMD曾经也一度成为CPU市场的王者,但是长达十年间却沦为芯片市场的配角,相比抓住AI风口的英伟达以及芯片霸主英特尔,黯然失色。2009-2014年期间,AMD营收、利润一蹶不振,陷入长期亏损的局面,股价一直处于低迷状态。

2014年,苏姿丰就任CEO后AMD重回正轨。2016年起,AMD股价开始起飞,全年涨幅高达300%以上,但这一年AMD依然处于亏损状态。与此同时,英伟达过于迅猛的连续增长,也抢了AMD的风头。

但今年,英伟达的增长神话结束,AMD占到了C位中央。AMD去年开始赢得了利润(2017财年净利润为4300万美元),今年正在赢得尊重,2019年CES邀请了苏姿丰进行主题演讲。

从2006年,AMD收购ATI之后,AMD同时进入了CPU和GPU市场,开始和英特尔和英伟达双线作战。AMD经历了长达10年的低迷之后,从2015年开始在两条战线上不断逆袭。

2017年,AMD发布EPYC芯片,成功在英特尔垄断的服务器市场掘开了一个口子。

该公司预测,年底服务器市占率升至5%,明年第二代EPYC以7nm制程抢占10%市占率。与甲骨文、微软的合作证明,AMD服务器芯片开始收获云计算巨头主流产品线的认可。

国金证券预计,AMD将在服务器市场继续提高市场份额。但由于明年3、4季度英特尔10nm产品推出,将给AMD带来一些挑战。

此外,英特尔也给了一个助攻。今年二季度以来,由于英特尔14nm CPU供货短缺,AMD在PC市场借机获得了大量份额。

从2017年起AMD在CPU市场开始反弹。按照天正证券预测,今年AMD将在PC市场录得13%的份额,2020年达到20%。

在GPU市场,AMD从2015年Q2之后开始震荡上扬,市场份额从18%,一直上升到36%。

AMD在2006年7月收购了ATI,表中此前数据为ATI市场份额

数据中心是GPU当下增速最快的应用方向之一。天风证券预计,2018-2020年,全球服务器出货量增速分别为10%、6%和4%,对应数据中心市场空间增长至65亿美元。同期AMD市场份额,将从2018年的3%增长到8%。与此同时,AMD随着Vega GPU进入AI计算领域,预计对应GPU业务三年增速均能实现100%以上。

2018年,AMD发布了一系列7nm制程的新品,包括Zen 2架构的EPYC,以及32GB显存的Radeon Vega GPU,还有数据中心CPU、GPU。

过去四年,AMD正在上演一出逆袭的好戏。

从四大芯片厂商的复权股价对比可以看出:截至12月27日,过去五年间,AMD复权股价上涨354%,英伟达上涨764%,英特尔增长108%,高通录得10%的小跌。

而今年以来的复权股价,AMD上涨59%,英特尔增长1.4%,英伟达和高通均为负增长。AMD今年的表现远超其他几家。

AMD凭借Ryzen和EPYC两大主线产品正不断逆袭,明年二代EPYC和高端GPU将继续在AI和云计算市场,将提供新的增长动力。不过,AMD目前的体量和市值和英伟达、英特尔都还相距较远,想要上演王者归来的好戏,还需要漫长的时间。

英伟达:增长神话宣告结束

连续高速增长了五年之后,英伟达的神话破灭了。

截至目前,过去五年,英伟达复权股价增长了764%,远超出AMD、Intel和高通的表现。可是今年以来,英伟达复权股价大跌34%,表现在本文论述的四大厂商中排倒数第一。

2019财年Q3发布次日(11月16日),英伟达股价大跌16%,创下十年来最大单日跌幅,一夜之间市值暴跌230亿美元。

矿卡市场的下滑,导致英伟达上一代的Pascal 游戏芯片库存难以清理,导致2019财年Q3业绩不振,并将持续影响到四季度。按照英伟达的业绩指引,2019财年Q4营收将达到27亿美元,上下浮动2%,这相当于同比下跌7.2%左右。这就意味着英伟达将迎来首次五年以来的首次营收下滑,成为压垮股价的最后一根稻草。

除了11月曝光的2080Ti 烧卡事件外,英伟达今年在产品和运营上似乎没有太大问题。矿卡和库存的问题是阶段性的,未来一两个季度也会好转。

迄今为止,英伟达并没有真正的危机。但是英伟达躺着赚钱的日子就此结束了。英伟达高速增长的舒适区闯进越来越多的入侵者。

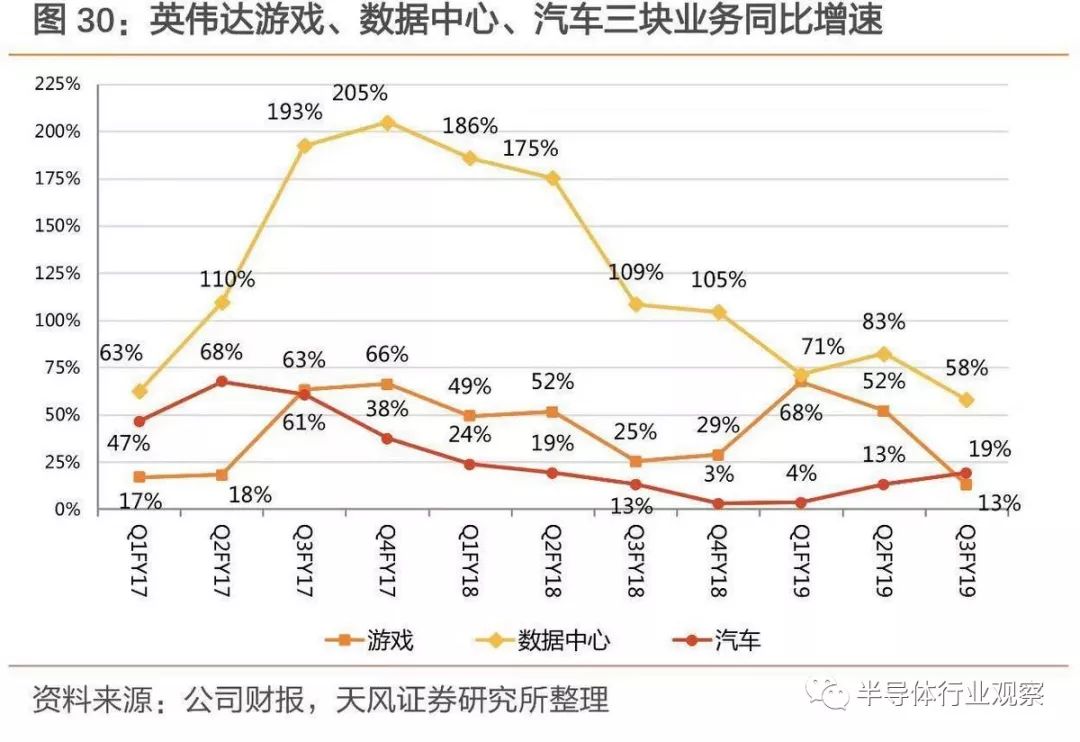

英伟达最看重三大业务:游戏贡献了过半营收,数据中心业务增速最快,自动驾驶是未来的战略机会。现在,游戏营收将受到中国政策的影响,并且还有库存待清理;数据中心业务面临更激烈的竞争,越来越多的玩家自下而上从推理端对上游训练端英伟达的优势地位进行挑战;自动驾驶放量时间尚不明晰。

服务器芯片方面,英特尔2017年斥资167亿美元收购了全球第一大FPGA(可编程阵列)公司Altera,FPGA可针对特定框架进行深度优化定制,根据不同计算需求进行修改。AMD发布了面向数据中心的7纳米GPU,可用于机器学习训练和推理。这些都会跟英伟达的数据中心业务形成竞争。此外,亚马逊、华为、阿里等科技巨头独立研发AI芯片,也会动摇英伟达的垄断地位。

自动驾驶方面,英伟达在技术研发上处于领军地位,但是市场需求的放量时间还有待观察。目前乘用车市场处于L2-L3 ADAS阶段,L4以上无人车落地局限于小范围商用车试验场景。英伟达可以提供算力强大的芯片,但是行业落地却难以消化。天风证券预测,目前英伟达的汽车芯片Xavier还是从L2级别进入到量产阶段,业绩可见度在明后年渐高,但或难见到数据中心的爆发式增长。

由于在AI芯片的明显优势,英伟达在中长期的表现依然值得期待。但是眼下,英伟达的高速增长暂时中断,至少在未来几个季度中,英伟达可能会进入到一种“新常态”当中,不再承担“明星股”的期待。

高通:解忧的菜搞丢了

高通的隐忧并非始于今年,但解忧的这道菜今年搞丢了。

高通在手机芯片市场一家独大,不存在能够挑战其市场地位的选手。但高通的隐忧在于智能机市场饱和后,如何寻求新的增长。从股价可以看出,近五年,高通复权股价下跌了10%,基本处于原地踏步的状态。

从2016年开始,全球手机市场增长明显放缓,全年出货量仅增长2.3%(IDC数据)。采用高通处理器的手机厂商阵营在松动,华为和三星越来越多地采用自家芯片。从2016年起,苹果在iPhone7部分手机上采用了英特尔基带,今年的iPhone 新机,英特尔甚至成为独家供应商。

全球手机增长放缓、核心客户阵营松动,进军汽车市场是高通解忧的答案,车联网市场的前景非常令人期待。高通瞄准了恩智浦。2016年10月,高通宣布将以约470亿美元的价格收购全球最大的车用芯片商恩智浦,成为当时半导体业内最大的并购案,刷新了2016年安华高370亿美元收购博通的记录。

截至美东时间7月25日23:59,美国、日本、俄罗斯、韩国等8国都已批准这一交易,最终中国没有点头。这盘菜炒了两年之后,黄了。

高通将不得不向恩智浦支付20亿美元的分手费,跻身前三半导体厂商的美梦也泡汤了,随后还上演一出被博通恶意收购的戏码,以高通胜利告终。

在收购恩智浦失败后,高通只能回去接着讲5G和手机的故事。

高通目前两大业务分别是芯片业务和专利授权业务。芯片业务当中,高通的强项是移动处理器和基带芯片。

在手机应用处理器市场,高通稳定保持四成以上的份额;在基带芯片市场,高通占据五成以上的份额。但是随着移动互联网红利消失,三星、华为加大芯片自给率,联发科等厂商攫取中低端市场份额,高通很难进一步扩大市场份额。

2017年12月高通进军PC市场,主打“随时连接”性能,微软、华硕、联想、惠普等厂商均推出了骁龙笔记本。同年,高通还发布了服务器芯片。但高通进军PC、服务器市场的努力收效不大。

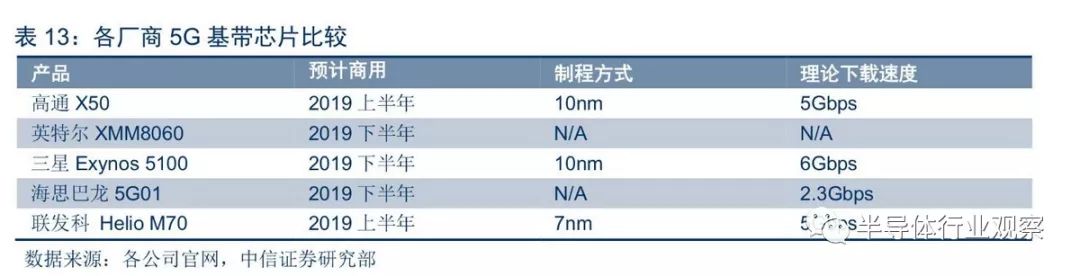

2018年12月初,高通在夏威夷发布了支持5G通信(X50基带)的骁龙855平台。2016年,高通率先发布了5G基带芯片X50,预计2019上半年投入市场,将领先于多数对手。

另一方面,贡献利润接近一半的专利授权业务却存在一些不确定性。

虽然没有3G、4G时代那样的强势地位,高通在5G通信上仍保有较强的话语权,未来5G手机必须使用高通专利。根据高通公布的专利授权费率初步方案,使用核心专利的5G单模手机,费率为2.275%,兼容3G、4G的多模专利,费率为3.25%。

考虑到5G的高频特性,只容许现在人口密集点部署,3G和4G将长期共存。GSMA预测,2020年5G网络的人口覆盖率为11%。可以推断,未来5G单模手机将很罕见,高通许可费会介于3%-5%之间,基本与之前收费方式差异不大。

但是,高通以整机成本为基础的收费模式正在受到越来越多的挑战。高通与苹果的纷争就可见一斑。从2009年到2018年期间,高通在全球范围内因垄断或妨碍公平竞争等问题,受到行政罚单总额达40多亿美元。这影响了高通的营收,也给其业务模式和盈利能力埋下不确定性。

在手机之外,高通还在布局物联网和智能硬件,把握AR/VR、车联网的机会。高通在2018财年Q4财报中表示,目前手上的汽车业务订单超过50亿美元。但这些业务目前体量较小,且都要寄望于未来的市场需求,短期内未必能给高通的业绩带来多大的提振。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 复杂SoC芯片设计中有哪些挑战?

- 2 进迭时空完成A+轮数亿元融资 加速RISC-V AI CPU产品迭代

- 3 探索智慧实践,洞见AI未来!星宸科技2024开发者大会暨产品发布会成功举办

- 4 MediaTek 发布天玑 8400 移动芯片,开启高阶智能手机全大核计算时代