一文看懂国产射频滤波器

来源: 内容来自公众号「 驭势资本 」,谢谢。

滤波器是射频关键器件,负责对通信通道中的信号频率进行滤波,解决不同频段和通信系统之间产生的信号干扰问题

01 射频滤波器定义及功能

在通信设备中,射频信号处理单元负责信号的发送与接收,包含射频收发器、天线、射频前端等。其中,射频前端由一系列组件构成,包含功率放大器(PA)、 滤波器 (Filters)、开关(Switch)、 双工器 (Diplexer/Duplexer,由2个滤波器组成)、低噪声放大器(LNA)等,分别对应不同的射频信号处理功能。

射频滤波器 又名“射频干扰滤波器”,是消费电子中必不可缺的重要元器件之一。射频滤波器是由电容、电感和电阻组成的滤波电路,主要负责对通信通道中的信号频率进行滤波。滤波器允许符合特定频率的信号通过,同时抑制其他不需要的频率信号,可解决不同频段和通信系统之间产生的信号干扰问题,广泛应用于基站和终端设备的射频信号处理系统中。从射频信号处理系统的布局来看,在射频发射路径中,滤波器位于功率放大器的后侧;在射频接收路径中,滤波器位于低噪声放大器的前侧。

射频前端的信号传输路径分为发射通道和接收通道:

(1)发射通道路径为“基带芯片-射频所需要的时间收发模块-开关-PA-滤波器/双工器-开关-天线-信号”;

(2)接收通道路径为“信号-天线-开关-滤波器/双工器-LNA-开关-射频收发模块-基带芯片”。

02 射频滤波器的关键性能指标

射频滤波器性能的优劣直接影响通讯系统的通信质量。 Q值、带宽、阻带抑制度、插入损耗、延迟时间等是衡量滤波器性能的指标。其中,Q值和插入损耗是选择滤波器的最常用、最主要的性能指标。

射频滤波器的关键性能指标

中国射频滤波器行业——滤波器分类

声学滤波器是目前手机应用的主流滤波器,可分为声表滤波器(SAW滤波器)和体声波滤波器(BAW滤波器)

01 射频滤波器分类

按照射频滤波器的应用场景和材料工艺两个方向进行分类:

(1)按应用场景分类:

射频滤波器 在无线通信终端的基站市场和手机市场应用最多,因此按照应用场景分类,滤波器可分为 通信基站滤波器和手机滤波器 。不同应用场景对滤波器的要求不同,因此手机滤波器与基站滤波器的体积、制造工艺、适用宽带、成本、功率容量等特征存在明显差异。基站滤波器更注重高稳定性、大带宽、大功率等指标,而手机滤波器对价格、体积(手机射频滤波器尺寸为毫米级别,基站射频滤波器为厘米级别)更为敏感。

基站射频滤波器主要分为金属腔体滤波器(应用于2G-4G时代基站,应用率达95%,产业链成熟,适用于低频通信)和介质滤波器(使用5G基站建设小型化和轻量化需求,是5G基站的新风口),对应的制造工艺分别是金属精密加工和介质烧结;手机射频滤波器主要为声波滤波器,包含SAW、TC-SAW、BAW、FBAR等,对应的制造工艺为半导体制造工艺。 应用于手机端的射频滤波器(即声学滤波器)为本报告的主要研究方向。

(2)按工艺材料分类:

射频滤波器可分为声学滤波器、晶体滤波器、陶瓷滤波器,其中声学滤波器(SAW、BAW)是目前手机应用的主流滤波器。根据技术不同,声学滤波器又可分为声表滤波器(SAW滤波器)和体声波滤波器(BAW滤波器)两种。其中,SAW滤波器产品包括普通的SAW、具有温度补偿特性的TC-SAW滤波器及高频I.H.P-SAW;BAW滤波器产品包括BAW-SMR和FBAR。

中国射频滤波器行业——SAW滤波器

SAW滤波器采用半导体平面工艺制作,具有良好的一致性和重复性,并可实现低成本批量生产

01 SAW滤波器的基本介绍与工作原理

声表面波(Surface Acoustic Wave)滤波器 (简称:SAW滤波器)是采用石英晶体、铌酸锂、压电陶瓷等压电材料,通过压电效应和表面波传播的物理特性所制成的一种滤波专用器件。SAW滤波器早期多应用于以电视机为代表的视听类家电产品,在90年代之后,随着通信产业的快 速发展,SAW滤波器的产量与需求直线上升,并广泛应用于手机等移动通信终端设备。 此外,SAW滤波器采用半导体平面工艺制作,具有良好的一致性和重复性,并可实现低成本批量生产。

SAW滤波器的基本原理 是在输入端通过压电效应将电信号转为声信号在介质表面上传播,而在输出端由逆压电效应将声信号转为电信号。

02 普通SAW、TC-SAW、I.H.P-SAW滤波器对比

SAW滤波器产品包括普通SAW滤波器、具有温度补偿特性的TC-SAW滤波器以及高性能的高频SAW滤波器,后两者属于普通SAW滤波器的升级产品。普通SAW的工作频率一般在2.5GHz以下,成本较低,但其热稳定性和高频性能较差。为了提升普通SAW的热稳定性,TC-SAW滤 波器方案被开发。现阶段TC-SAW技术愈加成熟,海外厂商相继推出应用于手机射频前端的产品,并取得较好的应用成果,而中国在该领域的仍需进一步探索。为了克服普通SAW低频与散热性能差的弱点,日本MuRata研发了I.H.P-SAW滤波器,其工作频率可达3.5GHz,并兼具 BAW的温度特性和高散热性优点,可部分替代BAW滤波器。

中国射频滤波器行业——BAW滤波器

BAW滤波器更适合于高频率,并具备对温度变化不敏感、插入损耗小、带外衰减大等优势

01 BAW滤波器的基本介绍与工作原理

体声波(Bulk Acoustic Wave)滤波器(简称:BAW滤波器)的工作频率范围在1.5GHz-6GHz,最高可达10GHz。BAW滤波器的尺寸大小会随着频率升高而缩小,适用于要求更高的4G、5G通讯。与SAW滤波器相比,BAW滤波器更适合于高频率,并具备对温度变化不敏感、插入损耗小、带外衰减大等优势。

BAW滤波器的基本结构是由两个金属电极夹着压电薄膜组成。BAW滤波器的工作原理与SAW滤波器相似,不同的是BAW滤波器的声波以垂直方向传播,贴嵌于石英基板顶、底两侧的金属电极对声波实施激励,声波在压电薄膜里从顶部表面震荡反弹至底部,以形成大于2.5GHz频段的驻波。

BAW滤波器的谐振频率取决于电极质量与薄膜压电层的厚度。应用于高频率场景的BAW滤波器的压电衬底厚度必须在微米量级,因此载体基板需要采用难度较高的薄膜沉积和微机械加工技术(MEMS),制造成本高。

压电材料方面,BAW滤波器的压电材料需要具备高机电耦合系数、低机电损耗、高热稳定性等特性,并需符合半导体制作工艺技术。目前BAW滤波器常用的压电材料主要有氮化铝(ALN),锆钛酸铅(PZT)或氧化锌(ZnO)。

02 BAW-SMR与FBAR滤波器对比

根据声波反射结构的不同,BAW滤波器产品类型包括BAW-SMR(固体装配型体声波滤波器)与FBAR(薄膜体声波滤波器)。

中国射频滤波器行业——SAW与BAW滤波器对比

SAW和BAW滤波器在工作原理、技术特性、适用频段、制作流程、主要厂商等方面各具差异

SAW和BAW滤波器具备良好的频带选择性、高Q值、低插入损耗等性能,成为手机应用的主流滤波器类型。然而,两者在工作原理、技术特性、适用频段、制作流程、主要 厂商等方面各具差异。以下表格从多个维度对SAW与BAW滤波器进行对比:

中国射频滤波器行业市场规模

中国射频滤波器行业——全球市场规模

受益于通信技术升级,射频滤波器的需求和价值快速上升,全球射频滤波器市场规模有望在2024年达183.3亿美元

射频滤波器下游应用领域广泛,本报告仅测算应用于手机及其他移动终端(如物联网连接设备)的市场规模。受益于通信技术升级,射频滤波器的需求和价值快速上升,进而推动市场规模扩张。2015-2019年,全球射频滤波器市场规模(按销售额)从78.1亿美元增长至95.2亿美元,年复合增长率达5.1%。

2019年市场处于4G向5G的过渡阶段,而2020年将是5G手机大规模出货的第一年,智能手机市场将会迎来换机潮,预计2024年智能手机出货量达15.2亿部,其中5G手机占比约60%(约9.1亿部),4G手机占比40%(约6.1亿部)。在此背景下,预测应用于手机端的全球射频滤波器市场规模有望在2024年达到128.3亿美元。此外,5G时代将会推动物联网的发展,应用于物联网设备的滤波器市场占比将会从2018年的10%增长至2024年的30%,相应的市场规模也将从2018年的8.8亿美元增长至2024年的55.0亿美元。两大应用领域的市场规模合计,全球射频滤波器市场规模在2024年预计达183.3亿美元。

中国射频滤波器行业——中国市场规模

在5G驱动下,5G手机新一轮的换机潮和物联网的快速发展将推动中国射频滤波器市场规模提升,规模有望在2024年达56.7亿美元

射频滤波器下游应用领域广泛,本报告仅测算应用于手机及其他移动终端(如物联网连接设备)的市场规模。2015年-2019年,中国射频滤波器市场规模(按销售额)从28.5亿美元下降至26.1亿美元,年复合增长率达-2.2%,主要原因是过去五年中国智能手机产品变化较少,市场趋向饱和,导致手机出货量和滤波器市场呈下滑趋势。随着5G实现规模商用,中国智能手机出货量有望重回增长轨道,进一步提升中国射频滤波器需求量。预测,未来五年,在5G驱动下,5G手机新一轮的换机潮和物联网的快速发展将推动中国射频滤波器市场规模提升,市场规模有望在2024年达56.7亿美元。

受益于中国消费电子的蓬勃发展,中国是射频滤波器产品消费大国,但中国射频滤波器市场被美国和日本企业占据,本土企业出货量不及需求量的5%,产需不匹配,供应缺口大,国产替代空间广阔。

中国射频滤波器行业政策分析

射频滤波器行业属于集成电路的细分领域,中国中央政府和地方政府出台一系列相关政策,引导和推动集成电路产业高质量发展

射频滤波器行业属于集成电路的细分领域,是中国电子信息产业发展的核心。中国中央政府和地方政府给予集成电路产业高度重视和大力支持,出台一系列相关政策,引导和推动集成电路产业高质量发展,增强产业整体竞争力。

中国射频滤波器行业驱动因素分析

滤波器是射频前端器件中市场规模增长最快的细分领域,其快速增长的原因是通信频段数目与滤波器升级所带来的的“量”和“价”的提升

(1) 需求量方面 ,随着通信技术的发展,通信频段数量的增加将会带动单机射频滤波器用量的提升。通信技术从2G发展至5G,手机通信频段数目从2G的4个频段上升到5G的50余个频段。然而,为了支持新频段的通信功能,手机每新增一个频段将需要增加相应频段的滤波器,因此频段数量的增加将会带动射频滤波器市场需求量的增长。基于当前处于发展早期的5G手机而言,5G手机单机的射频滤波器用量需求约为70个,相比4G手机单机射频滤波器用量(以40个射频滤波器用量为标准)提升近80%。在支持更多5G新增频段以及应用大规模MIMO和CA的背景下,射频滤波器用量将会进一步提升,滤波器行业市场空间也将会持续扩大;

(2) 价值量方面 ,在射频滤波器用量增长与手机内部空间有限的背景下,5G时代的射频滤波器将会趋向小型化、集成化、轻量化、高频化。射频滤波器的升级发展将对其 在设计、制造、封装等方面提出更高要求,从而推升产品单价提升。手机通信从2G进入5G之后,单机手机射频器件价值量从0.5美元提升至12.0美元以上。

中国射频滤波器行业产业链分析

中国滤波器行业起步较晚,本土厂商对上游依赖程度高,通过“Fabless+Foundry+OSAT”的垂直分工进入射频滤波器市场

射频滤波器行业产业链分为三个环节。产业链上游参与主体包括EDA软件、压电材料、封装材料供应商,分别为设计、制造与封装工艺提供关键的软件和材料;产业链中游参与主体是射频滤波器生产相关企业;产业链下游参与者为通信终端设备集成商,主要涉及智能手机、物联网、智能穿戴等多个领域。

中国射频滤波器行业——产业链上游分析

中国压电晶体产业仍处于起步阶段,产能不足,迫使中国滤波器厂商需进口压电晶体,导致滤波器生产成本拉升,一定程度制约滤波器国产替代的发展

压电晶体介绍

压电晶体是滤波器的主要原材料之一。在受到电信号的作用时,具有压电效应的晶体会产生弹性变形而发出声波(即把电信号转变为声信号)。由于高性能的压电晶体可有效提高滤波器的使用上线频率,因此性能优异的钽酸锂 (LiTaO3,简称LT)和铌酸锂(LiNbO3,简称LN)晶体被广泛应用于生产SAW滤波器。

压电晶体市场规模

根据每片4寸压电晶体可制造约5,000只SAW滤波器,每片4寸压电晶片约300元进行估算,2019年中国SAW滤波器用压电晶体的市场规模达9.3亿元。随着5G网络技术逐步成熟和普及,智能手机、物联网终端设备、可穿戴设备等电子通信产品的需求上涨将会带动滤波器量价齐升,进而推动压电晶体材料市场规模上升。预测,未来3年,应用于滤波器的中国压电材料市场规模将超11亿元。

压电晶体市场竞争格局

全球压电晶体市场份额主要被日本企业垄断,日本信越化学、住友金属工业等企业占据全球高端铌酸锂、钽酸锂晶片市场95%以上的份额。此外,日本企业拥有技术优势。国际市场主要以4英寸压电晶体为主流产品,但近三年来,日本企业加强对6英寸LT晶体的研发,实现6英寸LT晶片的量产,并得到头部滤波器企业Murata、TDK等厂商的验证与批量应用。

中国大陆从事钽酸锂和铌酸锂的企业有德清华莹、中电26所及天通股份。中国压电晶体产业仍处于起步阶段,产能不足,迫使中国滤波器厂商进口压电晶体,导致滤波器生产成本拉升,一定程度制约滤波器国产替代的发展。

中国射频滤波器行业——产业链中游分析

根据商业模式划分,射频滤波器行业分为垂直整合制造(IDM)模式和垂直分工制造(Fabless+Foundry+OAST)模式

射频滤波器行业中游参与者分析

射频滤波器产业链中游参与主体是射频滤波器生产相关企业,包括Fabless设计厂商、Foundry晶圆制造厂、OSAT封测代工厂以及IDM厂商。

海外滤波器厂商主要以IDM垂直整合模式为主, 其具备产业链整合能力,可协同优化设计、制造、销售等环节,实现设计和生产一体化,有效确保产品性能和降低成本,并享受全产业链产品附加值。中国滤波器厂商主要以“Fabless+Foundry+OAST”垂直分工模式为主,属于轻资产运作模式。该模式初始投资成本较小,无需承担高昂的设备费用,能快速捕捉市场热点需求并迅速推出相应产品,盈利弹性大, 更适用于目前中国滤波器产业急需突破瓶颈的现状。

中国射频滤波器行业——产业链中游分析

射频滤波器企业在研发阶段的成本投入主要来源于人力成本(45%),在量产阶段的成本投入主要来源于晶圆加工(60%)

射频滤波器研发阶段成本分析

射频滤波器产品研发周期较长,SAW滤波器一般为2-3年,BAW滤波器为3-5年。

在通信行业从事20余年的专家表示,在研发期,成本主要包括研发人员薪酬支出、EDA软件费用、流片费用以及封测费用(其中,流片与封测环节可统称为“试生产”),分别成本占比为45%、15%、30%、10%。具体而言,射频滤波器企业若研发一款SAW滤波器,以3年研发周期和20人研发人员计算,企业研发总投入约为5,000万元。

射频滤波器量产阶段成本分析

当射频滤波器进入量产时,成本主要包括设计费用、晶圆加工费用及封装测试费用。订单规模越大,单只射频滤波器芯片的制造成本越低。

与海外厂商90%以上的良率相比,中国滤波器厂商良率较低(约为70%),导致中国国产滤波器制造成本高,市场竞争力弱。

中国射频滤波器行业——产业链下游分析

智能手机是射频滤波器主要终端应用领域,然而全球智能手机市场呈现增长疲软态势,5G手机有望带动智能手机市场重回增长轨道,打破目前市场增长乏力的局面

中国射频滤波器行业产业链的下游参与主体是通信终端设备集成商,该类企业负责将滤波器与其他功能器件集合成通信模组,再装配在终端通信电子设备中。射频滤波器作为移动设备的通信核心,广泛应用于智能手机、物联网、汽车电子、智能穿戴等多个领域, 其中目前智能手机应用占比高达80%。

射频滤波器在智能手机市场渗透率渗透率较高。近三年,全球智能手机市场呈现增长疲软态势,导致应用于该领域的射频滤波器的需求增长缓慢。 随着5G商用大规模普及, 5G手机有望带动智能手机市场重回增长轨道,打破目前市场增长乏力的局面。 此外,在通信行业工作20年余的专家表示,除了应用于手机端外,未来射频滤波器应用于智能汽车、无人驾驶、工业互联网、智慧医疗等领域的比例将会随着物联网技术的发展而提升。小米、vivo、OPPO等以手机为主营业务的企业认为,80%的5G通信模组(由 多个滤波器和其他不同功能的射频器件组成)将应用于手机端,20%应用于物联网领域,而基于“1+8+N”多元化战略发展的华为,认为50%的5G通信模组将应用于手机端,剩下的50%应用于物联网领域。

中国射频滤波器行业封装技术变化历程

为了满足移动通讯设备便携化、轻薄化的基本需求,滤波器尺寸将不断缩小,往微型化方向发展

滤波器微型化发展一般采取以下三种措施:

(1)优化滤波器设计,缩小芯片本身的面积;

(2)通过改善滤波器器件的封装形式以使滤波器和多工期尺寸大幅度缩小,目前滤波器封装方式已从传统的金属封装改为采用先进的新型封装技术,如包括芯片级声表封装(CSSP)、晶圆级封装(WLP)、裸片级声表封装(DSSP™)、薄膜声学封装技术(TFAP™)、CuFlip™封装技术等;

(3)通过把不同功能的滤波器封装形成模组,以降低占用PCB的面积。以发展时间较长的SAW滤波器为例,SAW滤波器的封装技术经历多次更新迭代后,分立器件的尺寸从原本的5.0x5.0mm²降至1.1x0.9mm²,尺寸显著缩小。现阶段,不同滤波器产品类型的新封装尺寸标准分别为:分立滤波器器件:1.1x0.9mm²;二合一滤波器组件:1.5x1.1mm²;双工器:1.8x1.4mm²。

中国射频滤波器行业发展趋势

BAW滤波器市场渗透率将加速提升

在5G发展前期,终端设备商仍会采取SAW滤波器应用于手机的中低频段;在5G发展中后期,BAW滤波器成为新一代市场主导产品,市场渗透率上升

从产品发展趋势来看,BAW将会替代SAW成为新一代的滤波器技术,并逐步应用于华为、苹果等高端系列手机中。然而,现阶段由于5G技术仍未发展成熟,且BAW滤波器成本较高,SAW滤波器仍将是中低端市场的主力产品。根据Yole数据,2019年SAW滤波器市场渗透率仍达56%,需求量仍较大。两类滤波器将会在近五年内共存于市场,各自发挥性能优势。SAW主要应用于成本压力较大,对频率、性能等要求稍微较低的产品中,而BAW主要应用于高性能、高频率和高功率的产品中。

在通信行业工作20年余的专家表示,在5G发展前期(2019年-2021年初),终端设备商仍会采取SAW滤波器应用于手机的中低频段;在5G发展中后期(2021年之后),BAW滤波器成为新一代市场主导产品,市场渗透率上升,预计2022年,其市场渗透率达60%。

5G毫米波频段将推动LTCC滤波器发展

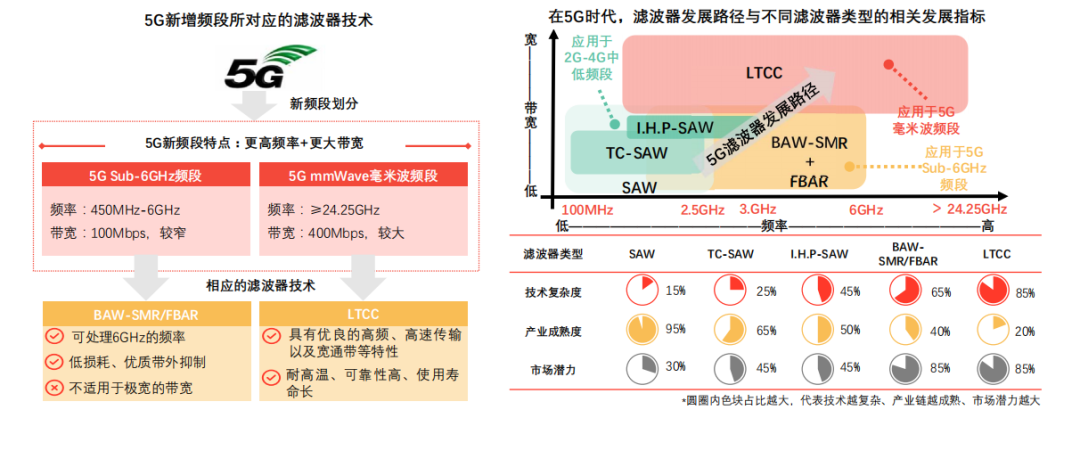

在5G在5G sub-6G频段中,可支持2.5G以上高频段的BAW-SMR/FBAR为主流;在5G毫米波频段中,支持更大带宽和更高频率的LTCC陶瓷滤波器将成为选择方案之 一。

5G新频段具有更高频率和更大带宽的特点,可分为5G sub-6G频段与5GmmWave毫米波频段。

(1)在5G sub-6G频段中,由于传统的声学滤波器(如SAW)普遍只支持2.5GHz以内的频段,因此可支持2.5G以上高频段的BAW-SMR/FBAR为主流,同时BAW-SMR/FBAR用量将会大幅增加。

(2)在5G毫米波频段中,毫米波频段的频率更高、带宽更大,现阶段的声学滤波器的性能不再适用于毫米波,主要原因是带宽变大导致声学滤波器的一致性难度提升,并存在易发生温漂问题。在此情况下,可支持更大带宽和更高频率的LTCC陶瓷滤波器将会是未来应用于毫米波频段的选择方案之一。

中国射频滤波器行业专利情况

射频声波滤波器专利申请已逐渐趋向于平稳,市场主要由Murata、Taiyo Yuden、 Skyworks、Broadcom等具有强大国际地位的参与者主导

从全球射频声波滤波器的专利数量与发展历程分析: 根据KnowMade数据,截至2017年7月,全球已有超过600多个专利申请人发表了6,500余件声波滤波器的发明专利。SAW滤波器相关专利起始于20世纪70年代的日本,随后受益于通信技术的进步,射频声波滤波器的专利数量和市场规模快速提升。在21世纪初,受益于3G通讯,BAW滤波器相关专利申请数量也随之上升,声波滤波器专利申请数量达到历年高峰。 目前,射频声波滤波器专利申请已逐渐趋向于平稳, 市场主要由具有强大国际地位的参与者主 导(如Murata、Taiyo Yuden、Skyworks、Broadcom等),大幅降低行业新进入者的渗透率。

SAW滤波器的研发已非常成熟,专利格局基本稳定,但受5G通信技术发展的推进,BAW滤波器的专利数量持续增长,专利竞争激烈。

从全球射频声波滤波器的主要厂商与厂商专利布局情况分析:一方面,SAW滤波器的研发已非常成熟,专利格局基本稳定,主导厂商主要有Murata(村田)、Taiyo Yuden(太阳诱电)、TDK(株式会社)等日本厂商。另一方面,为了满足5G通信模组的升级需求,声波滤波器的专利增长主要受BAW滤波器的发展推动,主导厂商有Broadcom(博通)、Taiyo Yuden(太阳诱电)、Qualcomm(高通)等。此外,由于中国厂商在滤波器领域的发展时间短,基础较为薄弱,专利数量较低,未来有待加强该领域的基础研究和研发。

根据KnowMade数据显示,截至2017年,声波滤波器主要专利申请者前五名分别是Murata、Taiyo Yuden、TDK-Epcos、Skyworks、Kyocrea,均以SAW滤波器相关专利为主。目前SAW滤波器知识产权竞争有限,原因是日本厂商Murata在SAW滤波器及其复杂模组中的集成领域一直保持较高的专利申请量,同时Skyworks,Taiyo Yuden,TDK和Qualcomm等企业已积累一定数量的专利申请,并由它们形成了SAW滤波器领域的IP竞争挑战群体。

从厂商的专利申请内容来看,近三年SAW厂商已开始申请具有高集成度的复杂滤波器或射频模组的专利,以便更好地应用于5G市场。

尽管SAW专利生态格局已基本稳定,但从2019年BAW滤波器主要厂商的专利布局来看,该领域的专利竞争十分激烈。Broadcom、Taiyo Yuden等厂商由于前期的布局, 具备强大的专利占据优势,但许多小厂商(如(Akoustis,Resonant,JCAP等)或一些增加专利申请的厂商(Qualcomm、Samsung、Qorvo)逐渐成为BAW滤波器领域的有力的专利挑战者。

从BAW专利申请现状来看, 目前BAW厂商致力于研发新的制造工艺和设计 ,通过改善机电耦合,从而保持BAW的高频同时,实现低损耗、大带宽。

中国射频滤波器行业竞争格局

射频滤波器技术壁垒高,竞争格局以美日企业为主

射频滤波器行业属于技术密集型制造业,设计开发与制造工艺难度高,目前全球滤波器市场主要被美日企业垄断,市场集中度高。在射频滤波器领域,美日企业经历多次整合并购后,呈现寡头垄断、“强者恒强”的竞争格局。根据Yole数据,2018年,全球SAW滤波器市场主要由Murata(47%)、TDK(21%)、TaiyoYuden(14%)、Skyworks(9%)占据,合计占比达91%;而BAW滤波器的主要厂商由Broadcom(87%)和Qorvo(8%)高度垄断,两者合计占据超95%的市场份额。其中,Broadcom的BAW滤波器 产品类型主要是FBAR,而Qorvo的BAW滤波器产品类型主要为BAW-SMR。

在通信行业工作20年余的专家表示,中国是滤波器的消费大国,然而国产滤波器厂商整体实力偏弱,市场话语权有限,产量无法满足国内需求,长期依赖进口。中国低端滤波器SAW产量只占全球1-3%,而高端BAW滤波器占比基本为零。中国SAW厂商有麦捷科技、德清华莹、好达电子等,其中麦捷科技与中电26所共同生产的SAW产品已进入华为、TCL、闻泰等企业;好达电子的SAW产品已进入中兴、魅族等手机厂商供应链。中国BAW厂商有天津诺思、中电26所等,其中天津诺思已投产晶元生产线与工 艺研发线,已有样品或小规模出货,但更多的厂商仍停留在研发阶段。此外,由于中国滤波器行业刚起步,且本土厂商较少,因此本土企业竞争程度不高。

中国射频滤波器行业国产替代分析

目前中国滤波器自给率较低,在中美贸易摩擦的背景下,中国政府注重通信设备领域的自主可控,滤波器国产化替代已成必然趋势。

在中美贸易摩擦背景下,中国政府愈加注重通信设备领域的自主可控。作为通信领域的核心零部件之一,滤波器国产化替代已成必然趋势。虽然目前中国滤波器自给率较低,但国内替代需求量大、下游厂商助力、技术差距逐步缩小、生产配套能力逐步加强四大积极因素助力滤波器国产化替代加速。

1.国内替代需求量大

根据Counterpoint数据显示,2019年全球智能手机出货量超14.8亿台,中国智能手机市场出货量超3.7亿台,中国智能手机出货量占全球的25.0%,因此对应滤波器在中国市场消耗量高。结合当前中国滤波器自给率不足5%的背景下,滤波器国产替代需求强

2.下游厂商助推国产化进程

伴随5G推动全球滤波器需求量增加,滤波器市场在将会出现短期的供不应求的局面,然而在下游手机厂商的推动下,滤波器国产替代有望加速。目前华为、小米等中国智能手机出货量较大的厂商通过入资或合作的方式大力培养国产滤波器,助推国产化进程

3.产研合作,技术实力差距逐渐缩小

中电26所与中电55所(德清华莹)在射频滤波器领域中具有较丰富的技术经验积累,同时也是少数能为中兴、华为提供滤波器产品的供应商。随着两家大研究机构分别与麦捷科技、信维通信进行深入合作,加强研发并生产符合市场需求的先进滤波器产品,国内滤波器技术将会与国外厂商不断缩小,并通过突破国内核心下游客户提高产能规模。

4.生产配套能力逐渐增强

中国SAW滤波器的生产配套能力逐步增强,有利于提升本土厂商生产效率与降低生产成本。在滤波器制造的前道工序方面,中电26所、中电55所(德清华莹)、天通股份等拥有制造SAW滤波器所需的钽酸锂、铌酸锂晶片生产能力。在后道封装工序方面,过往封装所需的HTCC基板主要依赖进口,但麦捷科技通过收购浙江长兴电子与募投的方式,布局LTCC和HTCC封装基板领域。

在中国滤波器国产替代空间巨大的背景下,SAW滤波器有望成为国产手机端声学滤波器的突破口。

在全球滤波器市场中,日本(如Murata、TDK)和美国(如Broadcom、Qorvo)厂商占主导地位。中国射频滤波器市场仍处于发展初期,在市场上处于弱势地位,技术实 力与产量规模均落后。在中国滤波器国产替代空间巨大的背景下,SAW将成为国产手机端声学滤波器的突破口,以下分别从市场布局、技术门槛、中国滤波器市 场现状与企业三方面进行分析。

SAW将成为国产手机端声学滤波器的突破口的三大原因:

1.市场布局方面

在现阶段海外厂商专注研发高频BAW滤波器的情况下,中低 频段SAW滤波器技术研发进展将会有所放缓,因此中国厂商 可通过从中低端SAW布局渗透,逐步提升技术实力,提升市 场份额。

2.技术门槛方面

与BAW滤波器相比,SAW滤波器的需求量更大(预计2020年 SAW滤波器全球需求量是BAW的2-2.5倍),技术门槛相对较 低,且生产步骤较少(BAW制造工艺步骤是SAW滤的10倍), 因此SAW更容易成为声学滤波器国产替代的突破口。

3.中国滤波器市场现状与企业

在SAW滤波器消费量不断增长的的背景下,中国SAW滤波器 产能从2亿颗增长至6.6亿颗,自给率从1.4%提升至4.3%。此外,中国已有一批具备研发和生产SAW滤波器的优 良企业,如麦捷科技、德清华莹、中电26所、好达电子等已 逐步实现为下游中低端手机市场供货。SAW自给率的提升和 企业快速发展为SAW滤波器国产替代提供推动力。

2015年至2019年,中国SAW滤波器消费量持续增长,从2015年的144.8 亿颗增加值2019年的155.0亿颗。在同期,中国SAW滤波器产能从2亿颗 增长至6.6亿颗,自给率从1.4%提升至4.3%。虽然当前中国滤波器自给率 的上升趋势较缓慢,但随着中国厂商研发与生产实力的进步,中国SAW 滤波器自给率有望进一步提升。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2425期内容,欢迎关注。

推荐阅读

半导体行业观察

『 半导体第一垂直媒体 』

实时 专业 原创 深度

识别二维码 ,回复下方关键词,阅读更多

IC设计|蓝牙 | 5G|封装|博通|台积电|中芯国际|EDA

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复 搜索 ,还能轻松找到其他你感兴趣的文章!

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 东方晶源YieldBook 3.0 “BUFF叠满” DMS+YMS+MMS三大系统赋能集成电路良率管理

- 2 NVIDIA重磅出击:三台计算机助力人形机器人飞跃

- 3 奕行智能(EVAS Intelligence)完成数亿元A轮融资,加速推出RISC-V计算芯片产品,共同助力新时代到来

- 4 智能驾驶拐点将至,地平线:向上捅破天,向下扎深根