[原创] 围攻博通

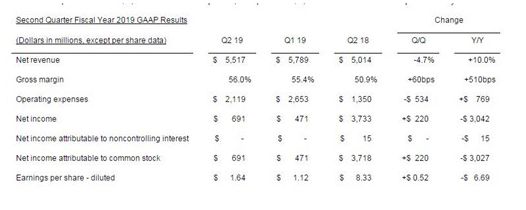

日前,博通发布了2019财年第二财季财报,财报数据显示该季度营收为55.17亿美元,与上一季度的57.89亿美元相比下降4.7%,净利润同比下降80%,不及预期。同时,受限于中美贸易局势以及手机市场的疲软,也让这家全球领先的有线和无线通信半导体公司,下调了全年营收预期。(博通修正全年营收至226亿美元,减少了20亿美元营收预期)

在这一季度中,市场情况给了博通不少压力。而来自于同行的竞争,或许是博通将要面临的更大的挑战。而这场对博通的“围追堵截”从去年开始,就已经初现端倪。英伟达、美满电子、联发科和英特尔等玩家,纷纷布局由大数据所带来的巨大市场,踏足网络交换芯片领域。

眼见博通因收购而崛起

在这个竞争的过程中,我们发现了一个十分有趣的现象。

众所周知,博通之所以有今天的规模,少不了不停收购的功劳。其四大业务部门(有线通讯基础建设部门、无线通信部门、企业存储业务以及其他产品部门)就不乏是通过收购而赢得了巨大的市占率。

(博通的收购之路)

具体看来,在博通有线通讯基础建设部门方面,由于安华高本身在射频前端和交换机芯片领域具有行业主导地位,而在其收购LSI和原博通后,有线业务又增加了电脑通信芯片和网络处理器等,使得公司在此部分的市场份额扩大到41%。这种模式也在其企业储存业务上得以成功,在收购LSI和PLX后,博通进入企业存储领域,并通过后续收购Emulex和博科等不断壮大该业务。根据统计,博通的半导体市场份额由2015年的全球第17跃至如今的全球第5。同样,博通的无线业务也在收购英飞凌体声波业务后BAW 市场份额扩大至 65%以上。

眼见博通因收购惹垄断之嫌

由于这种收购模式,使得博通在相对较短的时间内占有了较大的市场规模。但这种做法,却有垄断之嫌。据华尔街日报报道称,近日,欧盟委员会(该委员会是欧洲最大的反竞争监管机构)开启了对博通的正式反垄断调查 ,声称这家芯片制造商在调制解调器和电视机顶盒中使用芯片市场占主导地位,以遏制竞争。针对此次调查,博通则表示:“调查没有任何价值,并且预计调查对其机顶盒或宽带调制解调器业务不会产生任何重大影响。”

无独有偶,其实,自2019年以来,这已经是博通接受的第二次接受垄断调查了。早在今年5月,彭博社就有报道称,据相关文件和一位知情人士透露,美国反垄断监管机构(FTC)官员也正在扩大他们对博通的调查范围,他们将重点放在这家芯片制造商是否滥用其主导地位,销售其部分最重要的半导体产品上。由于FTC 还在寻找可以证明博通的行为损害了 Wi-Fi 和交换芯片市场的竞争的证据。因此,对于彭博社的报道博通和 FTC 当时均选择了拒绝置评。但就当时这则消息的爆料,却使博通股价一度下跌 7.3%。

眼见博通因收购起竞争

诚然,收购二字已经深深烙印在了博通的历史上。但历史的有趣就有趣在,成也收购,挑战也在收购。深谙收购精髓的博通,因为收购不仅频频被反垄断组织结构问询,其竞争对手们也看到了收购的强大魔力。而这些公司也正在通过收购来抢夺博通“收购”来的市场。这也是博通所面临的又一挑战。

眼红于人工智能、5G及高宽频网络等市场,博通引以为傲的交换机芯片市场被“瞄”上了(市场研究机构Linley Group的分析师Bob Wheeler曾表示,2015年博通在全球规模达6.87亿美元的10~40Gbps以太网络交换器芯片市场占据94.5%的比例,基本上全球绝大部分数据中心的网络接口芯片都是来自博通)。由于传统交换机多是采用ASIC 芯片 的交换机(ASIC 芯片 主要起数据交换的作用,将进入交换机的数据流量通过ASIC限速转发出去)。因而,特殊应用芯片ASIC也就被“盯”上了。

根据Semico Research的报告显示,在2021年以前,人工智能声控装置ASIC的设计预计将以接近20%的年复合成长率成长,几乎达到2016年至2021年间所有ASIC设计成长率(10.1%)的两倍。Semico Research也指出,ASIC增长主要动力来自于工业与消费市场的成长,由于市场饱和加上需求减少,许多传统终端应用的成长速度开始减慢,而与物联网有关的应用正在起飞。同时,伴随着人工智能相关ASIC市场的崛起,相关厂商也纷纷在此进行布局。

基于这种市场预期,ASIC开始备受关注。在这种情况下,联发科、英伟达、美满电子、英特尔开始进入这个市场。其中,也不乏有厂商针对ASIC芯片直指网络交换芯片的开发,挑战博通的地位。

2018年,联发科高调宣布加强其ASIC业务方面的投入,ASIC业务将发展成公司营收的另一个主要来源。联发科技副总经理暨智能设备事业群总经理游人杰曾表示:“以前联发科主要是进行ASSP模式,提供标准化的处理器模式给业界,但是未来,ASIC服务也会成为联发科一大业务板块。”据EE Times消息显示,早在2012年联发科在为了扩展手机与消费性电子以外的市场,就已经看准了以太网络交换器芯片,成立了一个数据中心应用市场部门;随后,在2016年6月该部门独立而出成为擎发通讯,挑战博通在以太网络交换器芯片的领导地位。

据国际电子商情消息称,擎发通讯在2016年初低调发表第一代款产品──总计可达到960 Gbit/s聚合带宽的10 Gbit/s交换器芯片,差不多等同于博通的Trident。而后,持有擎发通讯75%的联发科,也遭到了来自博通的状告。虽然当年那些诉状没有直接指向擎发通讯,但也有市场在怀疑,博通之所以会与联发科发生摩擦,是联发科动了博通的奶酪。但就目前来看,擎发通讯还未对博通产生太大的威胁。

联发科进军ASIC业务,可以说是在手机市场不景气的情况下,联发科为自己图谋的另一条出路。联发科多年来在SoC芯片研发上的经验,以及SerDes 、TCAN等 IP资源,将共同推动其ASIC业务。从而可以为企业级与超大规模数据中心、超高性能网络交换机、路由器、4G/5G 基础设施(回程线路Backhaul)、人工智能及深度学习应用、需要超高频宽和长距互联的新型计算应用等多个领域提供服务。

除此之外,2019年3月,英伟达同意以69亿美元收购Mellanox Technologies,进军Infiniband和以太网交换芯片市场,推动英伟达的芯片制造业务。据悉,该笔交易是英伟达有史以来最大规模的收购。可见,英伟达的野心不小。

据品玩消息称,英伟达收购Mellanox,旨在将核心产品从芯片过渡到服务器和为AI等领域提供超强计算的数据中心;业务模式可能将从出货 GPU 等面向深度学习的芯片变成运营数据中心,并为企业用户提供基于英伟达独有架构的云计算服务。同时,身为人工智能计算领域的领导者,英伟达此举正是认准了未来数据中心的爆发。研究机构Benstein分析师Stacy Rasgon曾表示:“英伟达正在向网络和连接业务延伸,希望为客户提供自己的定制化解决方案。对Mellanox的收购将会让英伟达获得更多网络方面的能力。”

而后,2019年5月,美满电子也宣布与格芯已达成协议,将收购格芯专用集成电路(ASIC)业务Avera Semiconductor。据悉,该业务单元帮助芯片设计师研发全定制芯片中的半定制芯片。Marvell希望在其他市场中来加强其基站ASIC定制业务。

据悉,此次收购将为Marvell带来额外的芯片设计能力,并将使其能够开发更广泛的产品。Marvell特别表示,此次收购将有助于巩固其作为基础设施半导体解决方案领先供应商的地位。

入局的对手,并没有随着时间的推移而减少。日前,英特尔也正式宣布将收购初创公司BarefootNetworks,用以加强以太网管理通信芯片技术的布局,此举旨与博通竞争。据华强微电子消息显示,Barefoot Networks最早因开发出世界上第一个软件定义的网络“SDN”芯片而一战成名。其所研制的交换机芯片比现在市场上任何其它芯片都快,能够以6.5TB/s的速度处理网络数据包。不仅如此,这种新的芯片还便于用户的网络编程操作,它内置于网络交换机、硬件设备中,用户可以对芯片进行编程,根据他们的特定用途提高运营效率。

据electronic design消息显示,Barefoot 最新的Tofino芯片的速度提高了一倍。一旦投入生产,Tofino 2交换机将与博通的Tomahawk 3和Trident 4竞争。市场猜测,英特尔或许会通过将Barefoot的芯片和软件推广到其广泛的客户群来对博通施加压力。

iSuppli公司曾有研究表明,伴随着专用芯片的成本不断上涨,未来,只有那些最大和最成功的厂商,才能够负担如此高昂的开发成本。这实际上把小型厂商,即二线和三线厂商,排挤出局。iSuppli公司认为,小型厂商将面临这样的选择:以旧技术进行设计则生产成本可能较高,或者彻底退出市场。而从以上的收购消息来看,这种预测确实成真了。有巨头公司做背景,被收购公司可利用龙头企业的技术和资源来提高自己的技术,通过资源整合也可能会形成后来者居上的局面。而这种情况,也是博通所面临的挑战。

博通的潜在营收危机

除了由于收购而带给博通诸多“麻烦”,宏观市场环境似乎也对博通伸出了无形的手。世界半导体贸易统计协会(WSTS)从各家芯片大厂得到的数据称,全球第一季度芯片营收,与去年同期相比下降了13%。可以预见,其实这段时间以来半导体厂商的日子都不怎么好过。在这种情况下,手机市场的低迷,使得苹果手机的销量不复当年,而依赖苹果的博通的境遇可想而知。同时,作为华为的重要供应商之一,华为被美国划入“实体名单”的行径,也为博通的业绩蒙上了一抹阴霾。博通曾表示,华为去年为其贡献了约9亿美元的收入,约占其总营收的4%。但博通CEO陈福阳(Hock Tan)确认为:“更大的负面影响在于,因中美贸易摩擦日益升级而导致的市场对宏观经济下行的担忧,造成公司的客户纷纷削减了库存水平。”

鉴于以上种种原因,使得博通在其第二季度财报会议中,发出了全球需求普遍放缓的警告,并修正了公司全年营收预期。受这家巨头的影响,费城半导体指数应声下跌2.6%。

博通的奋起反抗

面对竞争对手的增多和宏观市场的双面压力之下,博通将以何种方式奋起反击。

对于竞争厂商的态度,博通的态度是“Wait and see”。面对这种挑战,这个答案不言而喻,当然也是通过收购来加强技术。因而,面对市场上的竞争,2018 年 11 月,博通以 190 亿美元收购美国商业软件公司 CA Technologies的交易,以图在半导体领域之外实现技术服务的多元化发展。在博通2019年第二季度的财报中,博通也表示,CA软件的业绩继续超出了公司原有的预期。

除此之外,Trident与Tomahawk作为博通的明星产品,也在近两年内有了新动作。博通为了巩固其在网络交换芯片的地位,于日前推出了Trident 4交换机。据悉Trident 4与其即将推出的Tomahawk 3产品的速度相匹配。据悉,Trident产品线是可编程的,可用于需要更广泛的网络协议的企业数据中心,路由器和交换机。

同时,博通还于2018年推出了于数据中心交换机的开源软件开发套件SDKLT。通过提供完整的开源SDK,博通在实现完全开放的网络生态系统方面迈出了重要的一步。据悉,SDKLT是基于Tomahawk以太网交换芯片而开发,可以让开发人员能够定制对Tomahawk的使用状况,Tomahawk是该芯片厂商的数据中心架顶式和光纤设备。

在市场层面上,据MarketWatch报道,博通已与苹果签订为期2年的供应商协议,有望抢过与Qorvo 等射频元件供应商争夺这块蛋糕,成为苹果射频元件最大供应商。另一方面,据IT之家的消息称,苹果也曾表示:“只要博通能够满足数量与质量方面的承诺,苹果将打算由博通独家供应这些元件。”

短期看来,博通在网络交换芯片上的地位依然无法被轻易撼动,它与上下游合作伙伴的关系是博通强有力的后盾。同时,从博通收购CA来看,公司正在积极在布局除网络交换芯片以外的基础设施软件市场。但从长期看来,随着更多的企业在网络交换芯片上进行布局,通过收购的方式来抢夺这部分市场,对博通来说,这无疑是一种隐患。一方面,是竞争对手增多所带来的在技术和市场份额上的压力,另一方面,或许是连收购都需要竞争了。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 【深度好文】一文讲透高速信号完整性分析和测试

- 2 重磅发布:日观芯设IC设计全流程管理软件RigorFlow 2.0

- 3 奥凌科推出AIoT通感一体芯片和多场景解决方案

- 4 智算未来,合见工软打造国产EDA智算新引擎