[原创] 看全球十大晶圆代工厂最新排名,台积电核心地位恐不保?

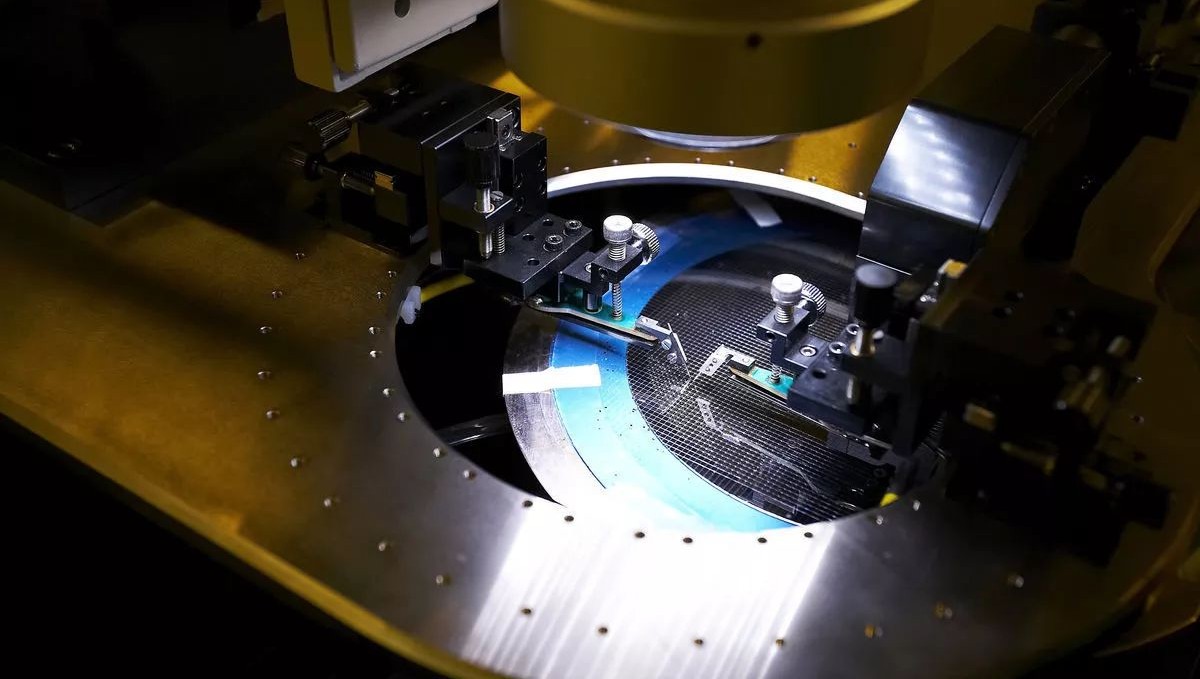

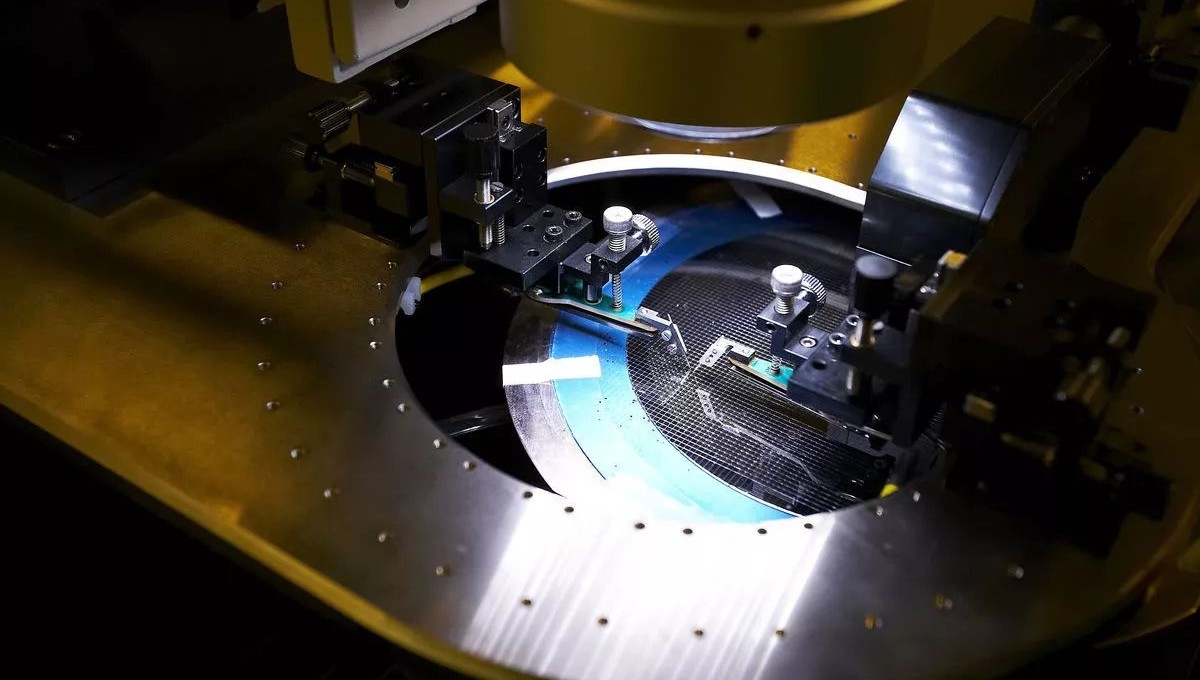

本周一,拓墣产业研究院公布了全球晶圆代工厂商在2019年第一季度的排名,重点介绍了前十位的营收情况。

从排名来看,2019年第一季度晶圆代工厂商排名与去年同期相比变化不大,仅力晶(Powerchip)因为12英寸代工需求下滑,被高塔半导体(TowerJazz)反超。而包括台积电(TSMC)、三星(Samsung LSI)、格芯(GLOBALFOUNDRIES)、联电(UMC)、中芯国际(SMIC)、力晶(Powerchip)等在内的厂商,因12英寸晶圆代工市场需求疲软,导致第一季度营收较去年同期下滑幅度均达到了两位数。

具体来看,拓墣产业研究院预估第一季度全球晶圆代工总产值将较2018年同期衰退16%,其中,市占率排名前三的分别为台积电、三星与格芯。尽管台积电市占率达48.1%,但第一季度营收年增长率衰退近18%。而中芯国际衰退近22%,幅度仅次于力晶的26.4%,处在第二高位,这对其28nm制程的成熟度,以及14nm导入量产带来了更大的压力,情势很是危急。

图源:拓墣产业研究院

排在行业前5位的,是全球28nm~7nm先进制程的主力军,而它们的营收同比无一例外的大跌,充分说明了智能手机和虚拟货币挖矿市场下滑速度之快、疲软程度之深,因为这两块市场对先进制程芯片的需求量非常庞大,一旦市场不给力,很快就会体现在前5大晶圆代工厂商的财报数字上。

而反观排名后几位的TowerJazz、世界先进、华虹半导体和东部高科,营收同比增长为正(TowerJazz衰减,但幅度很小,仅为0.9%),主要原因就是它们以28nm~180nm制程为主,而这些产品更多地应用于工业、商业、办公、家庭等发展较为稳定的应用场景,虽然单一领域的用量没有手机那么庞大,但发展较为稳定,市场波动相对较小,很少出现暴跌暴涨的情况。

8英寸晶圆的第二春

另外,排名前5位的都是12英寸晶圆代工主力,而排名后5位的则为8英寸晶圆代工主力,数据表明,8英寸营收稳健度明显好于12英寸的。其实8英寸在2017年起就出现了供不应求的市况,一度成为比12英寸受欢迎的香饽饽。

相较于12英寸产品,8英寸晶圆有诸多优势,其中,最主要的是以下两个:

首先,8英寸晶圆已具备了成熟的特种工艺,而特种工艺技术能够使尺寸较小的晶粒包含较多的模拟内容,或支持较高电压。特种工艺技术包括高精度模拟CMOS、射频CMOS、嵌入式存储器CMOS、CIS、高压CMOS、 BiCMOS和BCDMOS。这些特种技术对晶圆代工厂的工艺参数有较为严格的容差限制,常用的DC-DC转换器、马达驱动器、电池充电器IC一般都使用8英寸晶圆生产。

其次,大部分8英寸晶圆厂设备已折旧完毕,固定成本较低。8英寸晶圆厂的产能在上世纪90年代末期开始提升,大部分晶圆厂现已完全折旧完毕,因此,8英寸晶圆产品在经营成本上极具竞争力。虽然当前设备供应商不再制造8英寸晶圆厂所用的新设备,但他们通常会与8英寸晶圆厂进一步合作,以极具成本效益的方式,使旧设备寿命延长10~15年。

有这么多好处,难怪行业老大台积电和二哥三星也在加紧布局。

台积电在2018年12月宣布将于台南厂区新建8英寸晶圆厂,供应链表示,台积电增建新产能,主要是为了应对车用芯片对高压制程的强劲需求。这是2003年在上海松江8英寸厂成立后,台积电15年来第一次新建8英寸厂。一直以来,台积电将一些8英寸产能外包给了世界先进。

三星方面,除了积极对外争取先进制程订单外,其位于韩国Giheung的8英寸产线也将逐步对三星的晶圆代工营收做出贡献,以帮助该公司实现在2023年前拿下全球25%晶圆代工市场占有率之目标。

有缺口就有供给,这是市场的不变规律,8英寸晶圆虽然紧俏,但随着时间的推移,这一状况正在缓解,一方面是厂商面对12英寸产线的投资更加理性,不再像前些年那么的疯狂,另外就是市场看到了8英寸所具有的巨大应用空间,使得一些旧产能又恢复了生产,而全球多条新的8英寸产线也在建设或已投入生产。这样来看,今后几年,12英寸和8英寸将呈现更加均衡的市况。

力晶的赌注

这里要特别说一下力晶,该公司似乎成为了一个例外,它既不是全球先进制程的主力,也非8英寸特种工艺的典型代表,而在拓墣产业研究院的这份排名中,该公司的营收跌幅最大,达到了26.4%。这还要从该公司的历史说起。

力晶曾是台湾地区最大的DRAM厂,过去曾大赚,也有大亏,2012年因DRAM价格下跌冲击,每股净值变成负数,那之后,该公司重新调整运营策略,转型为晶圆代工厂,除了替金士顿及晶豪科等代工DRAM外,也投入LCD驱动IC、电源管理IC、CMOS影像传感器等晶圆代工业务。

2013年,力晶转亏为盈,连续5年维持获利。截至2018上半年,该公司的产能仍供不应求,其看重了12英寸的市场前景,在新竹科学园区的铜锣园区投资兴建了1座新的12吋晶圆厂。

显然,力晶实现了完美的转身,基于其多年的DRAM技术和制造功底,转型成代工厂以后,很快就实现了扭亏为盈,这也从一个侧面说明:彼时做存储器,以及具有成熟技术的晶圆代工厂是多么的吃香!从这些年存储器市场的缺货、涨价,以及我国大陆疯狂兴建晶圆代工厂就可见一斑。

来自IC Insights的一份2017年全球前八大晶圆代工厂的营收和同比增长统计报告显示,由下图可以看出,力晶当时是八大厂商中,唯一在2017年实现大幅增长的厂商,由2016年的1%,猛增到了2017年的17%。其它七家有的增幅减小,有的增幅只有较小提升。

而只用了一年的时间,力晶的市况就发生了巨大的变化,由2017年的大涨(涨幅领先全行业),变成了2019年第一季度的大跌(跌幅居全行业之首),虽然数据来自于两家不同的市场研究机构,但总体的变化趋势是一致或相近的,具有可比性。出现这种情况,除了大市场环境不景气之外,与力晶的投资方向有很大关系,该公司原本是以8英寸晶圆代工为主,在2017年前后,看到了12英寸的发展潜力,于是在这方面进行了较大投资,不幸的是,正好遇上产业下滑风口期,特别是12英寸先进制程需求疲软,导致营收出现大幅下滑,排名也被后来者超越。

台积电到谷底了吗?

行业龙头台积电一直是人们关注的焦点。而该公司自2018下半年以来事故频发,使人们对其新任领导班子产生了怀疑,他们是否能够延续张忠谋时代的辉煌?这个疑问还有待观察。

台积电最近一次事故是光阻液事件,其导致了大量晶圆报废,再加上智能手机和加密货币市况萧条,真正是雪上加霜,营收同比大减。

不过,凭借其深厚的技术功底和强大的市场影响力,展望台积电2019年市况,除原本应于第一季度出货的订单延后至第二季度外,与海思、高通、苹果、AMD等客户的合作也将陆续贡献营收,因此营收有望从第一季的谷底逐季攀升。

中国本土的机遇

在拓墣产业研究院的这份2019年第一季度榜单中,华虹半导体悄然成为了前十中营收增幅最大的厂商(4.7%),而这与其在IC Insights的2017年全球前八大晶圆代工厂的营收增长态势保持一致,当时,销售额增幅最大的也是华虹,达到了18%,其旗下有华虹宏力和上海华力微电子这两家晶圆代工厂,华虹宏力以8英寸晶圆代工为主,上海华力则以12英寸为主。

华虹能保持稳健的正增长,一是基于其多年的技术积累,在相关特种工艺方面比较成熟,也比较适合本土客户的胃口;另外,就是得益于这几年大陆IC设计业及相关企业的迅速发展,赢得了不少商机。

中国的IC设计公司越来越多,据CSIA统计,目前不少于1300家,发展势头迅猛,这给我国本土晶圆代工业带来了绝佳的发展契机。在这方面,中芯国际要加把劲儿了。

展望

展望2019全年的晶圆代工市场,拓墣产业研究院预计,全球产业总产值将逼近700亿美元大关。然而,影响市场需求的杂音仍然不断,除了受到传统淡季、消费性产品需求疲软、库存水位偏高、车市需求下滑、Intel CPU缺货以及中国经济增长降速等因素影响外,全球贸易不稳定性也让市场充满了极大的不确定性。若全球政经情势在上半年无法明显好转,2019年全球晶圆代工总产值有可能出现罕见的负成长。

-

- 半导体行业观察

-

- 摩尔芯闻

最新新闻

热门文章 本日 七天 本月

- 1 共筑国产汽车芯片未来,中国汽车芯片联盟全体大会即将开启

- 2 摩尔斯微电子推出突破性物联网连接平台 新型 MM6108-EKH05 评估套件助力开发人员创建下一代物联网解决方案

- 3 工具+IP,激活AI推理芯片创新能力 | 芯易荟亮相ICCAD-Expo 2024

- 4 Ampere 年度展望:2025年重塑IT格局的四大关键趋势