[原创] NAND闪存价格或遭腰斩,设备厂商躺枪

编者按:

孙子兵法中有过这样的描述:故善战者,求之于势,不责于人,故能择人而任势。意思是善战者追求形成有利的“势”,而不是苛求士兵,因而能选择人才去适应和利用已形成的“势”。古人留给后人的大智慧说顺势而为比尽力而为更重要,今时之人对于这句话有了结合当下时局的全新理解。所以雷军讲在风口上顺势而为,还说站在风口上,猪都能飞起来。既然势大于人,面对今天的存储价格下行大势,三星等存储行业龙头企业又如何顺势和逆势呢?

近日,三星发布了2018年第四季度的财报,数据显示三星在该季度的营业利润创下了7个季度以来最低记录,仅为10.8万亿韩元,相较于华尔街分析机构预期的13.2万亿韩元下降了18.18%,环比更是下降了约39%。韩国分析机构预测,2018年第四季度三星负责芯片制造的DS事业群的季度营业利润将首度低于10万亿韩元。一时间,“成也存储,败也存储”的论调在对三星的分析言论中大行其道。从财报上看,三星业绩下行的两个原因分别是手机和芯片,但是很明显,三星这一次业绩不能尽如人意是芯片需求疲软的“锅”,手机营收占比虽然大但也只是三星卖芯片的工具。以三星2018年第二季度的财报为依据,三星半导体业务以37.6%的营收占比贡献了78%的利润,其中存储和面板占据了绝大部分。

其实,整体看2018年对于存储厂商而言算是成功的一年。根据市场研究公司Gartner日前发布的2018年全球半导体市场初步报告,2018年全球半导体营收总额达到了4767亿美元,同比增长13.4%。其中存储器占半导体总营收 34.8%,高于 2017 年的 31%,持续位居半导体各类别之首,NAND闪存成为最强推动力。

不过,从2018年下半年开始,存储产业形势便对三星、SK海力士和美光三大存储公司不利。据行业追踪机构DRAMeXchange的数据显示,2018年第四季DRAM内存价格下降10%,NAND闪存价格下滑了15%。在这样的大背景下,三星该季度业绩倒退也就成为了必然事件。从分析机构的数据来看,2019年上半年的形势对于三星等公司同样不友好,DRAMeXchange预计,2019年第一季DRAM内存价格下滑幅度约为15%,NAND闪存市场均价季度跌幅可能从原先估计的10%提高至20%,第二季NAND闪存报价可能续跌将近15%。更为悲观的观点认为,2019年理论上的旺季将没有强劲的需求支撑,NAND闪存价格上半年跌幅将达到50%,出现价格腰斩的情况。

中国市场疲软招致存储市场“拐点”

对于此次三星季度营收和利润同时下滑,三星和分析师有一个统一的认知是,中国经济放缓的背景下,中国手机和PC市场的萎缩导致存储芯片需求降低是三星业绩下降的主要原因。

这样的观点确实无可厚非,中国是目前全球最大的服务器、PC和智能手机市场,对存储芯片的需求极为庞大。以2017年的数据作为参考,2017年中国半导体产品的进口总额约为2000亿美元,而存储产品就达到了886.17亿美元,同比增长38.8%。更能体现中国市场对三星业绩影响的是中国在2017年进口的886.17亿美元存储产品中,韩系产品的占比达到了52.3%。

根据中国工业和信息化部下属中国信息通信研究院1月8日发布的数据显示,2018年,中国国内手机市场总体出货量为4.14亿部,同比下降15.6%。根据多家研究公司初步估算,2018年全球智能手机销量下降幅度在1%-3%之间。因此中国智能手机市场确实是拖了全球智能手机市场的后腿,三星“甩锅”给中国手机市场也是顺理成章。

再看一下中国PC和服务器市场。2018年,中国PC市场依然没有走出低谷,预计全年销量约为5210万台,同比略降2.2%。而根据前瞻产业研究院的预测,2018中国服务器市场销售规模达到了731.1亿元,同比增长达到了18%。不过,中国服务器市场虽然表现不错,全球服务器市场却并不给力。从三星在财报发布上给出的解释可以看出,这一波存储市场下降,还有一个原因是服务器市场也进入了存量时代,三星的客户们在收缩采购的预算。

图:中国服务器行业销量走势图

因此,存储市场不景气也不能完全让中国市场担责。DRAM内存几乎适用于任何带有计算平台的个人消费类或工业设备,从笔记本电脑、台式电脑到智能手机等。三星、SK海力士和美光作为全球性企业,尽管中国市场在很多领域占比大,但是2018年全球经济增速放缓也是三家公司必然要面对的事实。并且,这样的恶劣情况还将延续到2019年,综合世界银行1月8日发布的《全球经济展望》报告来看,2019年全球经济将增长2.9%,低于2018年6月预测的3%,2019年将是全球经济连续第二年增长放缓。

根据IC Insights对2019半导体的投资预测,DRAM、Flash和Foundry投资将出现全面下降的趋势。因此,2019年很可能出现经济和半导体产业增速同时放缓的情况,甚至是半导体产业发展倒退。基于此,三星业绩同比和环比走低的情况很可能再次发生。

图:IC Insights对半导体投资预测

DRAM降价和降产的博弈

三星为了挽救存储价格,已经采用了“非常经营模式”,该公司将减少DRAM内存设备的采购,降低该事业部的投资意图调整DRAM内存的供需情况,并在2019年转投更前沿的5G和人工智能等新兴产业。也就是说,三星作为DRAM内存行业的龙头面对降价的预期选择的应对之策是降产,通过减少供应来维持DRAM内存的高价格,等待下一波高增长需求出现。

消费市场的希望当然是存储产品能够降价,让部分涨幅超过房价的存储产品能够回归理性的价格,不再出现“内存比黄金都贵”的感慨。

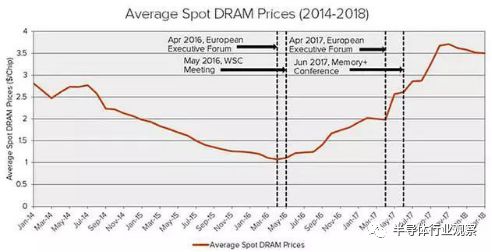

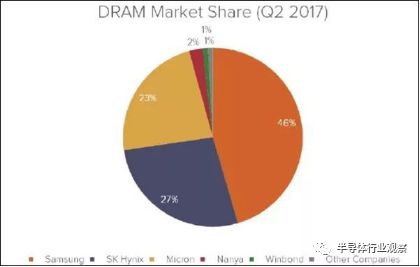

统计数据显示,2016的5月份到2017年的7月份,内存价格上涨了一倍多,而三星电子、SK海力士和美光三家公司的出货量也增长了一倍多。2018年5月,Hagens Berman事务所律师在美国加州北部地区法院向三星电子、SK海力士和美光提起集体诉讼,所作出的指控是三家公司集体操控DRAM市场的价格。要知道这三家公司在DRAM市场的份额可是超过了96%,操纵价格并非难事。

图:2014-2018 DRAM价格走势图

图:2017年Q2 DRAM市场占比分布

对于以三星为首的公司操纵DRAM市场价格还有一个不得不提及的事件是中国发改委在2017年12月约谈了三星,随后三星在2018年2月份表示将增产,DRAM价格随之下降。这次约谈虽然没有出现立案调查和罚款,但是可以看出中国政府对存储价格高涨的不满。

到了2018年的下半年,SK海力士和美光都宣布了扩产的决定。2018年7月,SK海力士对外宣布将在韩国总部扩产,应对存储产业DRAM产品的供不应求。而在2018年8月底,美光同样做出了30亿美元扩厂的决定。不过,随着三星减少投资以及市场预期下调,不知道SK海力士和美光会不会跟着三星的战略走,这将成为市场、政府、厂商等多方的博弈。

设备厂商勒紧裤带过日子?

三星占据了存储市场的大部分,在全球内存及闪存市场份额长期维持在45-50%之间,三星选择了降低产能来维持DRAM产品的高价格、高利润,这样的做法对上游的设备厂商势必将造成一定的影响。

国际半导体产业协会(SEMI)在2018年9月份发布年中预测报告称,2018年全球半导体设备销售金额达627亿美元,韩国蝉联全球最大设备市场,达到了179.6亿美元的级别。韩国半导体厂商采购设备很大一部分是为了存储芯片。

存储芯片的原理和其他半导体芯片类似,都是高度集成化的电路,主要的制造过程就是掺杂、制膜、图形转移。具体制造过程包括:将原料沙子熔炼提纯为纯硅制成硅单晶锭并切片,制成晶圆基;通过固态扩散机制,将衬底材料暴漏在相反型态的杂质中,使原有的本征半导体晶格杂化,形成p-n结结构;接下来通过光刻和蚀刻完成图形转移;之后是金属层电镀、生长的工艺;最后完成切片、封装、测试流程。在这中间,将用到众多半导体制造设备。

目前全球五大半导体设备厂商分别是美国应用材料、美国Lam Research、荷兰ASML、日本东京电子和美国的KLA Tencor。2018年11月,美国应用材料发布了其在2018年第四财季的财报,报告指出应用材料公司在2018年第四财季共盈利2.31亿美元,销售额总计20.4亿美元。2017年同期,应用材料盈利4.22亿美元,销售额为23.7亿美元。因此,第四财季应用材料的营业利润同比下降了45%。这其中三星减少投资的影响必然是存在的。

2018年第三季度,全球内存价格开始出现降价趋势后,该季度的9月份三星放出消息称准备在DRAM产品上减少投资。根据当时媒体报道的消息来看,这样的举动导致半导体设备供应商应用材料、LAM等公司的出货量短期内下降了10%-25%。

如今,众多分析机构都认同2019年存储产品价格下滑的趋势分析,三星也作出了进一步降低存储设备投资的保守措施,不过三星的策略也会因产品而有所差异,具体表现为在DRAM部分,三星将减少20%资本支出;而在NAND Flash部分,三星的投资仍将持续增加。总体而言,虽然应用材料自己预计未来三年营收将保持15%的增长率,不过设备厂商接下来业绩如何还是要看三星在NAND Flash的增投有多少以及来自中国半导体市场预计的46.6%的设备销售增长能不能兑现,如果真如IC Insights预测的一样,半导体产业出现投资全面下降,那么设备厂商的日子并不好过。

NAND Flash走DRAM的老路?

谈到三星对于NAND Flash的增资,我们似乎嗅到了熟悉的套路,三星竭力要保证DRAM内存的高价格,却对NAND闪存价格近乎腰斩的预测视而不见,用我们中国的老话来描述最恰当的可能就是:司马昭之心路人皆知。

回顾三星在2016年之前的战略布局以及DRAM内存在2014年到2016年的价格走势,不难发现三星通过不断增资、增产让DRAM价格一路走低,产能极度过剩,最后的结果就是没钱的同行一大批退出和倒闭了,就剩下三星、SK海力士和美光控制着超过96%的市场。然后,三家在2016年5月至今,靠着DRAM快速涨价赚的是盆满钵满。2016年第一季度,三星在芯片业务上的营收仅是英特尔的30%多。到了2017年的第二季度,三星半导体部门收入已经超越英特尔,首次成为全球最大芯片企业。

将目光返回到NAND闪存上。到2018年第三季度为止,NAND闪存的价格已经下跌超过了50%,而出货量却翻倍了,这样的情形像极了2014年7月到2016年5月的DRAM内存。这难道不是三星等一众厂商的故技重施,让NAND Flash走DRAM的老路?

结语

三星是存储产业的霸主,其一举一动将影响到整个行业。DRAM内存是三星目前的“摇钱树”,就算市场趋势是降价,但是三星必将逆势而为,通过降产控量的方式确保自己的高利润,这是设备厂商不愿意看到的。而NAND闪存是未来的“产粮地”,三星将利用自己熟悉的套路快速占领这个市场,虽然大家并不清楚三星增资的量级是多少,不过看来业者和分析人士都相信三星、SK海力士和美光有极大的概率夺取NAND闪存的话语权,就算价格腰斩也会是暂时的,我们对于NAND闪存的涨价感叹估计也就在不远的将来,但这是设备厂商愿意看到的。

-

- 半导体行业观察

-

- 摩尔芯闻