[原创] 供不应求的ABF载板

众所周知,半导体是一个非常典型的周期性行业,这个特征从上游的设备、材料,到芯片设计,再到晶圆制造,整个产业链都表现得淋漓尽致,哪怕仅仅是芯片封装中所需要的小小ABF载板也不例外。

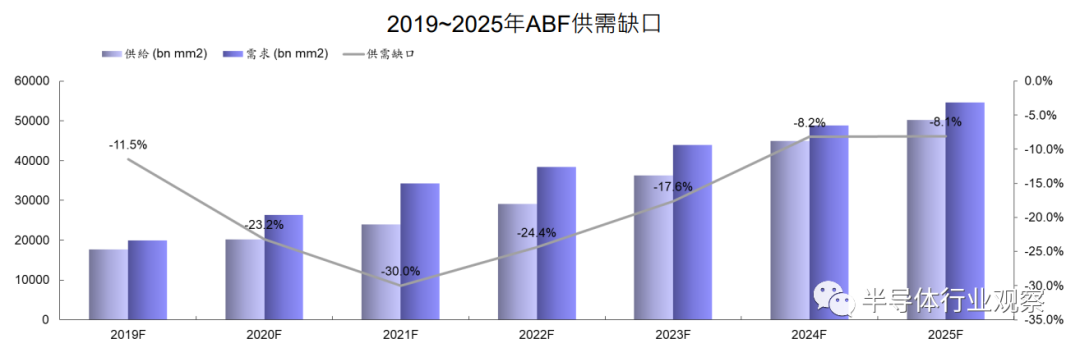

十年前,由于台式机、笔记本电脑市场的消退,致使ABF载板严重供过于求,整个产业都陷入了低潮,但在十年后,ABF产业却战火重燃。高盛证券指出,ABF载板供给缺口将由去年的15%提高至今年的20%,并应会持续到2023年以后。更有数据显示,即使到了2025年,ABF的供需缺口仍有8.1%。

图源:兆丰国际汇整

兜兜转转,那么这次,是什么再次吹响了ABF载板“反攻号角”?

“大功臣”先进封装

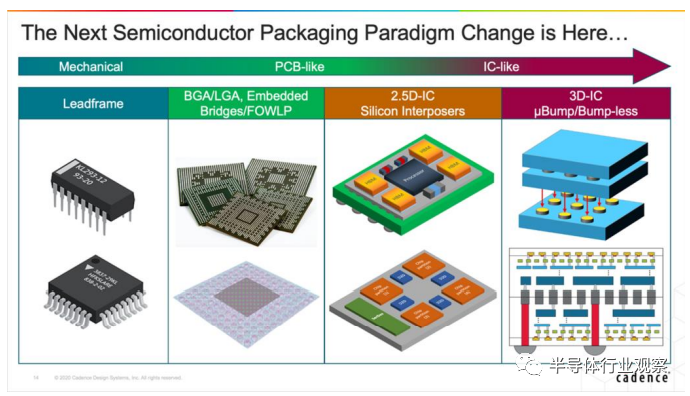

先进封装,大家应该都不陌生。近些年,随着芯片工艺制程不断向前推进,为了继续延续摩尔定律,先进封装应运而生,并成为各大IDM厂和晶圆厂争相进入的战场。而先进封装之所以能成为推动ABF载板发展的大功臣,就要从ABF载板开始说起。

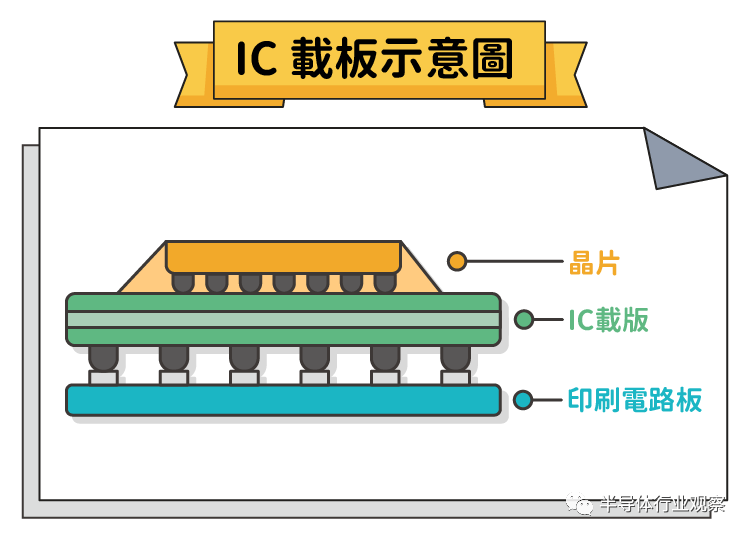

什么是ABF载板?所谓ABF载板是IC载板中的一种,而IC载板又是一种介于IC半导体及PCB之间的产品,作为芯片与电路板之间连接的桥梁,可以保护电路完整,同时建立有效的散热途径。

图源:stockfeel

根据基材的不同,IC载板可以分为BT 载板和ABF载板,相较于BT载板,ABF材质可做线路较细、适合高脚数高讯息传输的IC,具有较高的运算性能,主要用于CPU、GPU、FPGA、ASIC等高运算性能芯片。

图源:stockfeel

上文提到,先进封装是为延续摩尔定律而生,原因在于先进封装能协助芯片整合在面积不变下,促成更高的效率,透过chiplet封装技术,将来自不同制程、不同材料的个别芯片设计置于中介层基板之上的异质整合技术,要将这些芯片整合在一起,就是需要更大的ABF载板来放置。换言之,ABF载板耗用的面积将随chiplet技术而变大,而载板的面积越大,ABF的良率就会越低,ABF载板需求也会进一步提高。

图源:Cadence

目前,先进封装技术包括FC BGA、FC QFN、2.5D/3D、WLCSP、Fan-Out等多种形式,其中,FCBGA凭借内部采FC、外部采BGA的封装方式,成为目前主流的封装技术。作为ABF载板应用较多的封装技术,FCBGA I/O数量达到32~48,因而拥有非常优异的性能与成本优势。此外,2.5D封装的I/O数量也相当高,是2D FC封装的数倍以上,在显著提升高阶芯片效能的同时,所需的 ABF载板也变得更为复杂。

以台积电的CoWoS技术为例,从2012年首度推出至今,根据Interposer的不同,这项封装技术已经可分为 CoWoS-S、CoWoS-R和CoWoS-L三种,目前第五代CoWoS-S已进入量产,预计于 2023年量产第六代CoWoS-S。作为先进封装技术之一,CoWoS采用了大量高阶ABF,不论面积、层数都高于FCBGA,良率也远低于FCBGA,从这方面来看,未来势必将消耗大量ABF产能。

除台积电外,Intel在2014年发布的嵌入式多芯片互连桥接(Embedded Multi-die Interconnect Bridge, EMIB)技术,其I/O数高达250~1000,提高芯片互连密度,并且将硅中介层内嵌于ABF,节省掉大面积的硅中介层。此举虽然降低了成本,但却增加了ABF的面积、层数与制作难度,将消耗更多ABF产能。据了解,Eagle Stream新平台的Sapphire Rapids将是首款具备EMIB + Chiplet的Intel Xeon数据中心产品,推估ABF消耗面量将是Whitley平台1.4倍以上。

由此可见,先进封装技术的出现毫无疑问成为了推动ABF载板需求的大功臣。

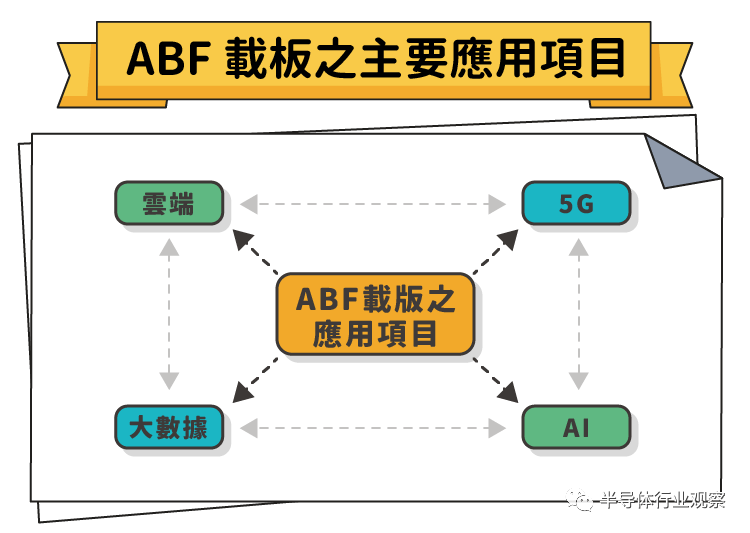

Server及AI领域需求升级

如果说先进封装技术是大功臣,那么数据中心和人工智能两大应用兴起就是头号“助力员”。当前,为满足HPC、AI、网通及各项基础建设的需求,无论是CPU、GPU、网通芯片,还是特殊应用芯片(ASIC)等关键芯片,都将加速内容升级的速度,进而往大尺寸、高层数、线路高密度这三个方向发展,而这样的发展趋势势必会拉高市场对于ABF载板的需求。

一方面,上文提到的先进封装作为提升芯片算力、降低芯片平均价格的一大利器,再加上数据中心和人工智能等领域的兴起对算力提出的全新要求,越来越多的CPU、GPU等大算力芯片开始向先进封装迈进。今年至今为止,最为震撼的应该就是3月份苹果推出的M1 Ultra芯片。

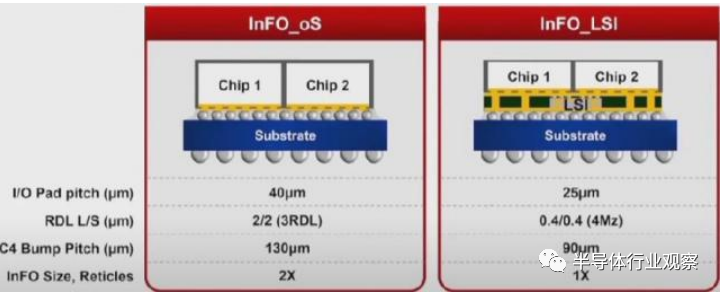

据了解,M1 Ultra采用了Apple自定义的封装架构Ultra Fusion,基于台积电InFO-L封装技术的架构,透过硅中介板连接2颗M1 Max裸晶,建构出SoC,可以最大程度缩小面积并提升性能。要知道,与此前处理器所用到的封装技术相比,M1 Ultra所采用的InFO-L封装技术需要采用大面积的ABF,所需面积为M1 Max 的两倍,且精密度要求更高。

图源:台积电

除苹果M1 Ultra芯片外,英伟达服务器GPU Hopper 与超威半导体的RDNA 3 PC GPU 都将在今年改采 2.5D 封装,今年4月,也有媒体报道,日月光先进封装切入美国一流服务器芯片厂商供应链。

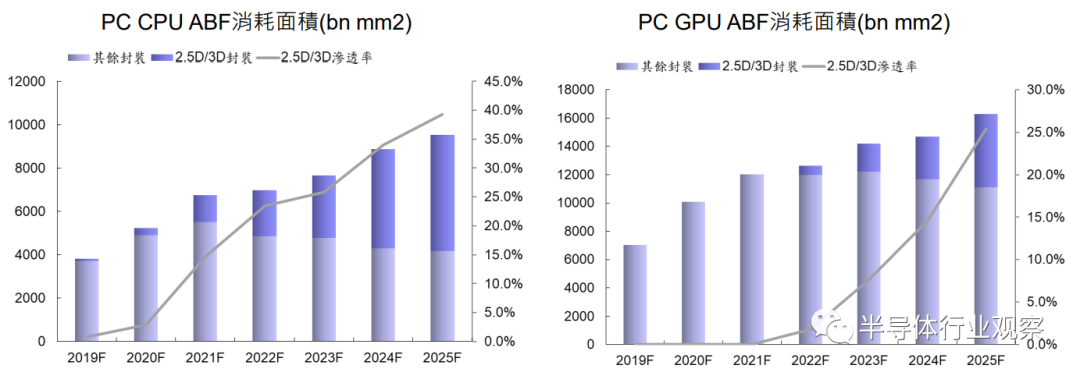

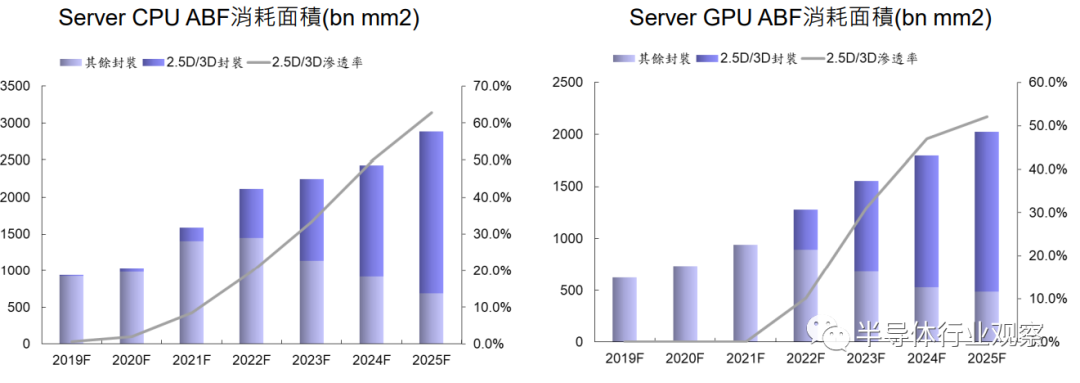

兆丰国际汇整数据显示,PC CPU中,预测2022~ 2025年PC CPU/GPU ABF消耗面积分别约为11.0%和8.9% CAGR,CPU/GPU 2.5D/3D封装ABF消耗面积则分别高达36.3%和99.7% CAGR。而服务器CPU中,预测2022~ 2025年CPU/GPU ABF消耗面积约10.8%和16.6% CAGR,CPU/GPU 2.5D/3D封装ABF消耗面积约48.5%和58.6% CAGR。

图源:兆丰国际汇整

图源:兆丰国际汇整

种种迹象意味着,大算力芯片向先进封装迈进将成为ABF 载板需求成长的主因。

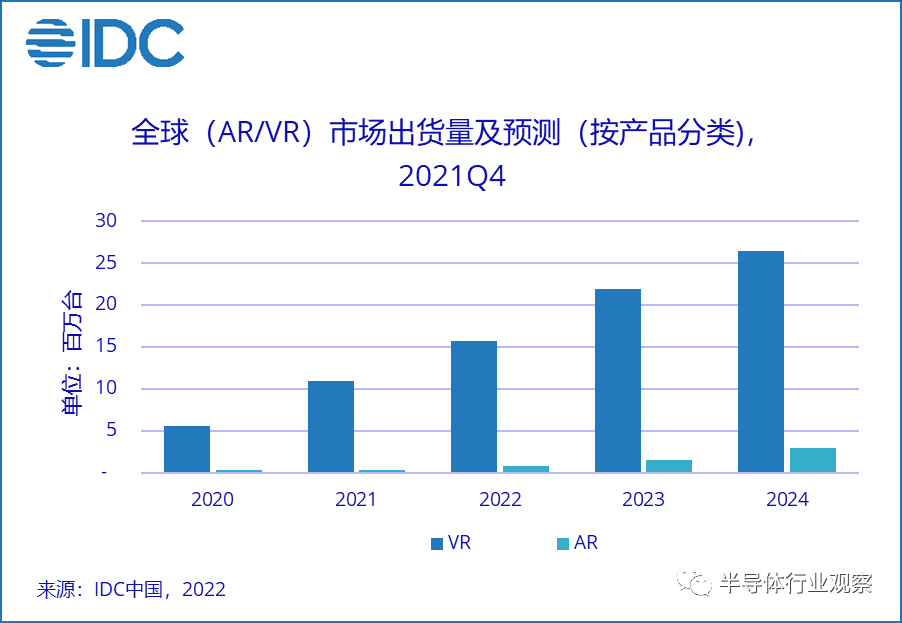

另一方面,就是AI、5G、自动驾驶、物联网等新技术、新应用的兴起。以此前最为热门的元宇宙来说,AR/VR等头显设备作为未来元宇宙重要的入口,背后隐藏着巨大的芯片机会,而这些芯片机会也将成为推动ABF载板市场增长的新增长力。

今年年初,天风国际分析师郭明錤曾发布报告透露了苹果AR/MR设备新动向。报告显示,苹果此次的AR/MR设备将配备双CPU,分别为4nm、5nm制程,由台积电独家开发;双CPU均使用ABF载板,这也意味着,苹果AR/MR设备将采用双ABF载板。郭明錤预测,2023/2024/2025年,苹果AR/MR装备出货量分别有望达300万部、800-1000万部与1500–2000万部,对应ABF载板需求600万片/1600-2000万片/3000-4000万片。

顺便提一下,苹果对于AR/MR设备的目标是10年后可取代iPhone。数据显示,目前iPhone活跃用户超10亿人,而且始终在稳步上升,即便按照当前数据来算,未来10年,苹果至少需要售出10亿台AR装置,这就意味著仅仅苹果AR/MR设备所需要的ABF载板数量就超过20亿片。

随着谷歌、Meta、亚马逊、高通、字节跳动等各大巨头的加入,未来市场竞争只会更激烈,带动着ABF载板的需求也将更为旺盛。

图源:IDC

六大厂商齐扩产

面对如此强劲的市场增长趋势和不断扩大的供需缺口,ABF载板大厂的产能扩建也早已提上日程。

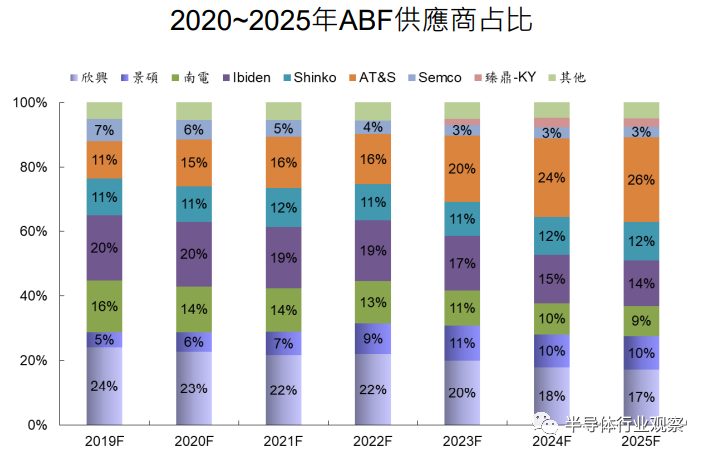

目前ABF载板主要有七大供货商,2021年供货比重分别是欣兴21.6%、景硕7.2%、南电13.5%、Ibiden 19.0%、Shinko 12.1%、AT&S 16.0%、Semco 5.1%,2022年除Semco外,其余厂商于皆有进行扩产。

欣兴电子

欣兴电子将2022年的资本支出上调至358.58亿新台币,80%-85%的资本支出将用于IC载板扩产,其中70%将用于扩大中国台湾新竹的ABF载板产能。

其杨梅厂在去年下半年先生产ABF载板的成熟制程产品,目前杨梅厂第一期已经量产,第二期第三期的装机,将在未来几个月完成,预估到2023年可以达到满载。整体欣兴今年载板增产约20%,主要还是会以ABF载板为主。

景硕科技

景硕今年前三季产能提升都是以既有的新丰厂为主,第四季起杨梅新厂可望加入,该厂主要是以生产ABF载板为主,将一直可扩充到明年第三季,景硕因ABF产能相较较小,今年估ABF产能可增三至四成。

去年10月,景硕称2022年扩产主要以ABF载板为主,资本支出暂估为80亿元,将扩充ABF载板产能达3-4成的水平。

南亚电路

南亚电路今年也是在两岸扩产,包括锦兴厂、昆山厂(主力扩BT载板),以及下半年将加入的树林厂以及昆山二期,目前树林新厂已在机台认证,接下来进行产品认证,估下半年就会投产,若速度快可能Q3底就会量产,明年Q1放量。

南亚电路板自估,今年在ABF载板部分,树林一期产能可以多一成,昆山二期也可以多一成的产能,整体来看,今年产能可以较去年多出二成,而随着明年第一季新产能大放量,南亚电路板ABF载板产能可以多出三成。

Ibiden(揖斐电)

2021年4月,揖斐电宣布,为了应对旺盛的客户需求,计划对旗下河间业务场(岐阜县大垣市河间町)投资1,800亿日元、增产高性能IC封装基板。上述增产工程预计于2023年度完工量产。此外,其位于日本岐阜县大野町的新工厂,则预计最快量产时间在2025年。

Shinko(新光电工)

Shinko去年10月宣布,计划在千曲市建设新工厂,以扩大倒装芯片型封装的生产能力。2022~2025年的投资额为1400亿日元,通过资本投资的产能预计将比以往增加50%。今年5月,Shinko宣布,将在长野县千曲市建设的新工厂将于2024年度下半年启动。

Shinko表示,在全球半导体需求不断增长的情况下,将主要扩大面向高性能半导体的FCBGA封装基板的生产。

AT&S(奥特斯)

去年6月,AT&S AG 计划在获得监事会批准后,在东南亚建立新的 IC 基板生产基地。据了解,该计划投资总额高达 17 亿欧元,用于2021 年至 2026 年期间在东南亚地区为高性能处理器生产 ABF 基板,生产场地总面积约为 200,000 平方米,计划于2024年底开始量产。

据悉,AT&S目标是在2025年跻身全球三大ABF载板供货商,去年3月决定全面扩大重庆的 ABF 基板生产面积,并为此追加了大约 2 亿欧元的投资预算,今年也将专注重庆三厂产能的释放。

图源:AT&S

写在最后

虽然上述ABF大厂皆已展开扩产计划,但是由于产能释放需要时间,且上游关键材料ABF基膜产能增速较低,限制了ABF载板产能释放,更重要的是,由于芯片面积增大致使当前ABF良率降低,叠加半导体行业自身的周期性特征,未来ABF载板会如何发展,依旧是个未知数。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第3087内容,欢迎关注。

推荐阅读

半导体行业观察

『 半导体第一垂直媒体 』

实时 专业 原创 深度

识别二维码 ,回复下方关键词,阅读更多

晶圆|集成电路|设备 |汽车芯片|存储|台积电|AI|封装

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复 搜索 ,还能轻松找到其他你感兴趣的文章!