来源:内容由半导体行业观察(ID:icbank)

编译自sdxcentral

,谢谢。

除了引领半导体市场,英特尔和三星还在其代工业务上投入巨资,以满足不断增长的半导体需求。三星电子和英特尔是最大的两家代工运营商,但在这个领域台积电 (TSMC) 位居第一。

自首席执行官 Pat Gelsinger去年初建立英特尔代工服务以来,英特尔迄今为止已宣布超过 800 亿美元的代工项目。

英特尔在 3 月份开始斥资 200 亿美元扩建其亚利桑那园区。该项目之后,他们又对其新墨西哥州园区进行了 35 亿美元的改造,并在俄亥俄州建造了 200 亿美元的“大型工厂”。3 月,英特尔兑现了其在欧洲扩张的承诺,宣布在该地区新增 361 亿美元的支出,其中包括价值 186 亿美元的德国工厂和 132 亿美元的爱尔兰工厂扩建计划。

然而,这些项目的范围在一定程度上取决于美国和欧盟芯片法案下的政府补贴,这些法案尚未通过。

与此同时,三星电子宣布了 2050 亿美元的资本支出,以支持其半导体和生物技术业务。该投资将用于扩大其电子和生物制品业务,因为该公司希望增加对 COVID-19疫苗生产的参与并扩大半导体生产,以更好地与竞争对手台积电和英特尔竞争。

大约 1460 亿美元的资金将用于开发先进的工艺技术,并将三星的代工业务扩展到人工智能 (AI)和数据中心的新应用。

这笔支出很快就会让英特尔、三星和台积电争夺美国芯片法案的很大一部分,预计该法案将在本月晚些时候返回众议院进行最终投票。

三星于 11 月在德克萨斯州公布了一个价值 170 亿美元的代工项目。与此同时,该公司最大的代工竞争对手台积电——为 AMD、苹果、英伟达和高通等无晶圆厂芯片制造商生产最大份额的芯片——早在 6 月就开始在亚利桑那州建造一座价值 120 亿美元的晶圆厂。该项目是价值 1000 亿美元的全球铸造厂扩张计划的一部分。

ICinsights:半导体资本支出继续暴涨,创历史记录

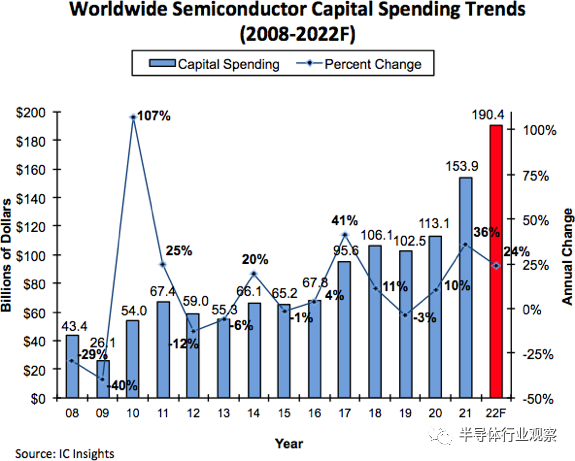

据IC insights报道,如图 1 显示,在 2021 年飙升 36% 之后,预计 2022 年半导体行业资本支出还将增长 24%,达到 1904 亿美元的历史新高,比三年前的 2019 年增长 86%。此外,如果资本支出到 2022 年增长 ≥10%,这将标志着自 1993 年至 1995 年期间半导体行业支出首次出现连续三年的两位数增长。

由于新冠大流行期间许多供应链紧张或中断,电子行业在许多情况下对当前的需求反弹毫无准备。旺盛的需求推动大多数制造设施的利用率远高于 90%,许多半导体代工厂的利用率为 100%。凭借如此强劲的利用率和对持续高需求的预期,预计 2021 年和 2022 年的半导体行业资本支出总和将达到 3443 亿美元!

图2显示了13家公司的样本,这些公司预计今年的资本支出将增加 ≥40%。这 13 家公司去年总共花费 606 亿美元,比 2020 年增长 62%,预计今年将花费 918 亿美元,比 2021 年增长 52%。有趣的是,三大内存供应商(即三星、SK 海力士和美光不在名单上,而排名前三的纯代工厂(台积电、联电和 GlobalFoundries)则包括在内。此外,为了说明上市的多样性,前五名领先的模拟 IC 供应商中的四家(TI、Analog Devices、英飞凌和 ST)计划在 2022 年大幅增加支出。

图2所示的 13 家公司的总支出预计将是两年前 2020 年的近 2.5 倍。然而,这些半导体制造商中的大多数都在应对当前的需求激增。在接下来的几年里,许多公司的支出可能会恢复到资本支出占销售额的百分比,接近大流行前的水平。

据IC Insights 预测,全球半导体的资本支出有望在 2021 年飙升 34%,这是自 2017 年增长 41% 以来的最大百分比涨幅。今年的支出为 1520 亿美元,将创下年度支出新高,超过了去年创下的 1131亿美元记录。下图 显示了 2019 年至 2021 年按主要产品细分市场划分的半导体资本支出。

如图所示,预计到 2021 年,代工部门将占所有半导体资本支出的 35%,这很容易成为主要产品/部门类别中资本支出的最大部分。自 2014 年以来,代工厂每年都占半导体资本支出的最大份额,但有两个例外——2017 年和 2018 年,DRAM 和闪存的资本支出激增。随着行业对使用先进工艺技术节点制造的 IC 的需求持续上升,代工厂的支出变得非常重要(且必要)。

台积电是全球最大的代工厂,预计将占今年 530 亿美元代工支出的 57%。三星也在其代工业务上进行了大量投资。三星已经能够匹配台积电的技术路线图,并继续努力吸引更多领先的无晶圆逻辑供应商远离其纯代工竞争对手。

另一方面,中国政府指望中芯国际向中国市场供应更多的半导体。但中芯国际被列入美国黑名单严重削弱了其实施这些计划的能力。预计中芯国际今年的资本支出将下降 25% 至 43 亿美元,仅占 2021 年总代工支出的 8%。

到 2021 年,预计所有产品部门的资本支出都将出现两位数的强劲增长,其中代工和 MPU/MCU 部门的支出同比增幅最大,为 42%,其次是模拟/其他(41 %) 和逻辑 (40%)。

据semiwiki介绍,半导体导体资本支出 (CapEx) 有望在 2021 年强劲增长。对于许多公司而言,这种增长应该会持续到 2022 年。

统计显示,占主导地位的代工公司台积电预计 2021 年将在资本支出上花费 300 亿美元,比 2020 年增长 74%。台积电3 月份宣布计划在未来三年内投资 1000 亿美元,主要用于资本支出。Semiconductor Intelligence(SC-IQ) 估计,台积电 2023 年的资本支出将达到 350 亿美元,甚至可能会更高。

三星预计 2021 年还将在半导体资本支出上花费约 300 亿美元。三星集团宣布计划在未来三年内投资 240 万亿韩元(2100 亿美元)以扩展其业务。韩国 Kiwoom Securities 的一位分析师预计,在这期间,半导体资本支出将达到约 110 万亿韩元(970 亿美元)。我们估计三星 2022 年的资本支出为 320 亿美元,与台积电一样,其最终数字可能会更高。

英特尔上周公布的2021 年第三季度财报令分析师感到意外,他们同时也指出,继 2021 年投入180 亿至 190 亿美元之后,公司计划2022 年在资本支出上花费 250 亿至 280 亿美元。英特尔将利用这些资金努力成为一家主要代工厂并扩大和提高自有产品的能力。根据这些范围的中点,英特尔资本支出应在 2021 年和 2022 年分别增长 30% 和 43%。

台积电、三星和英特尔合计占半导体行业资本支出总额的一半以上。

Gartner 对 2021 年行业资本支出的 7 月预测为 1419 亿美元,同比增长 28%。其他预计 2021 年资本支出显着增长的公司包括代工厂联电和 GlobalFoundries;内存公司 Micron Technology 和 SK Hynix;和集成设备制造商 (IDM) 意法半导体、英飞凌科技和瑞萨电子。

由于大流行驱动的家庭工作、教育和娱乐,汽车电子内容、5G 智能手机和基础设施、物联网 (IoT)、数据中心以及个人电脑的加速增长,半导体行业目前正在经历需求的大幅增长。Gartner 对 2021 年资本支出增长 28% 的预测将是自 2017 年增长 29% 以来的最高水平。如果 2021 年资本支出增长 30% 或更多,它将是自 11 年前的 2010 年 118% 以来的最高水平。

长期以来,半导体行业的强劲资本支出导致产能过剩,随后价格暴跌和半导体市场下滑。下图说明了半导体资本支出与半导体市场之间的关系。左轴上的绿线是从 1984 年到 2021 年预测的资本支出的年度变化。右轴上的蓝线是半导体市场的年度变化。我们对半导体情报的分析模拟了对半导体市场产生重大影响的资本支出变化水平。红色危险线设置为 56%。在资本支出增长超过 56% 的年份,次年半导体市场出现下滑或大幅减速。橙色警告线设置为 27%。

下表说明了此过程。自 1984 年以来,已有六年资本支出增长超过 57%。最极端的情况发生在 1984 年、1995 年和 2000 年。1984 年,资本支出增长 106%,半导体市场增长 46%,紧随其后的是 1985 年市场下降 17%,增长减速 63 个百分点。1995 年资本支出增长了 75%,市场增长了 42%。第二年,市场下跌了 9%,减速了 50 点。2000 年,82% 的资本支出增长和 37% 的半导体市场增长紧随其后的是 2001 年下降 32%,增长减速 69 个点。在其他三个案例中(1988 年、2004 年和 2010 年),第二年市场没有下降,但增长至少放缓了 21 个百分点。

自 1984 年以来,有两次资本支出增长超过 27% 但低于 56%。2006 年,资本支出增长率为 27%,市场增长率为 9%。在接下来的三年中,每年都显示市场增长减速,并在 2009 年下降了 9%。从 2006 年到 2009 年,增长总共减速了 18 个百分点。2017 年,资本支出增长率为 29%,市场增长率为 22%。在接下来的两年里,增长总共减速了 34 个点,2019 年下降了 12%。

Gartner 的最新预测是 2021 年资本支出增长 28%,WSTS 预测 2021 年市场增长 25%。根据上述模型,我们应该会看到未来两到三年的增长减速,2023 年可能会下降。

虽然该模型显示出一致的趋势,但资本支出的增长速度只是影响半导体市场增长的因素之一。资本支出高增长年份通常是市场大幅增长的年份,因为公司使用当前强劲的增长作为提高资本支出的理由。强劲的市场上涨通常是不可持续的,导致次年增长大幅减速或下降。终端需求变化也是半导体市场下滑的主要因素。1985 年,新兴的个人电脑市场首次出现下滑。2001 年,互联网泡沫破灭,导致对互联网基础设施和其他设备的需求崩溃。2017 年,智能手机市场首次出现下滑,并持续到 2020 年。

尽管资本支出的大幅增长可以预测半导体市场增长减速,但这并不一定是因果关系。然而,资本支出的强劲增长在预测半导体市场时值得关注。

据彭博社报道,半导体行业正在上演一场极其昂贵的投资游戏,赢家看起来像英雄,而输掉的的甚至可能无法生存。

据他们统计,为进一步保障智能手机、数据中心和汽车的芯片需求,未来十年,全球将共有超过 7000 亿美元投向半导体领域。三星电子是其中最新的一家,公布的第三季度数据使其有望在 2021 年创下创纪录的支出,并为明年创造更多支出。今年 8 月,这家韩国巨头宣布计划投资 1500 亿美元用于先进芯片制造,与台积电、英特尔、美光科技和 SK 海力士一起加赌注,全球对电子的胃口将有增无减。. 相比之下,这五家公司在 2018 年仅支付了 700 亿美元。

这种突然的产能需求与最近导致汽车产量减少并推高价格的零部件短缺有关。然而,有关订单和交付之间时间的最新数据表明,这场危机已经达到顶峰。

除了这种短期挫折之外,高管们还押注 5G 移动通信、人工智能以及包括运输和制造在内的行业更高程度的自动化的融合,将创造持续的需求。更多的筹码。

他们可能是对的,但这仍然不能证明他们荒谬的支出计划是合理的。

相反,民族主义和政府干预似乎对市场力量产生了不成比例的影响,导致过度扩张,这不会被最乐观的需求情景所抵消。

三星周四表示,它计划到 2026 年将部分产能增加两倍,这是在韩国总统文在寅今年早些时候提出的一项大胆计划的背景下进行的,该计划旨在保持国家作为技术强国的地位。他们之间,三星和 SK 海力士计划在未来十年内与 150 多家其他公司一起斥资约 4500 亿美元,共同努力继续半导体开发和生产,政府将其描述为“战略武器”。

英特尔 CEO Pat Gelsinger 和美光 CEO Sanjay Mehrotra 都决心不让美国落在后面,并且今年大部分时间都在游说华盛顿提供补贴,以资助他们自己昂贵的项目。美光上周承诺在未来 10 年为工厂和研发投入 1500 亿美元,并明确表示希望政府提供补贴和税收减免以帮助实现这一目标。

Gelsinger 和他的团队在他们的要求中没有那么微妙。这位 60 岁的老人在缺席十多年后重新掌舵英特尔,今年的支出将增加 30%,达到 190 亿美元,预计未来几年这个数字将增加两倍,因为“他是希望赶上台积电和三星。但该公司政府关系负责人艾尔汤普森最后表示,如果政府没有提供超过 500 亿美元的激励措施,在美国土地上开发新工厂的计划“将非常困难”,该法案尚未通过。

在这中间是世界领先的台积电,它受到世界各国政府的追捧,但更愿意将工厂留在国内。来自华盛顿的政治压力,加上慷慨的激励措施,这家总部位于新竹的公司别无选择,只能宣布在亚利桑那州新建一家工厂,紧邻英特尔最大的工厂之一。.

但是,该公司创始人兼前董事长张忠谋对美国希望振兴一个以硅谷为名的行业的愿望并不看好。被称为本土芯片业教父的张先生曾多次指出,成本高、本土供应商短缺、人才相对缺乏,让美国落后于台湾。张本周在台北表示,Gelsinger 认为该行业需要重新安置的论点是出于自身利益。

从某种意义上看,张忠谋其实并没有错,因为他们在制造技术上落后,在计算机处理器方面被本土竞争对手 AMD 击败,最近在PC领域被自研芯片的皮ing过抛弃。Gelsinger 希望恢复与该公司的相关性,这是基于一项提高产能并进入由台积电和三星主导的芯片代工行业的大胆计划。但正如汤普森指出的那样,为了支付,该公司需要美国纳税人的帮助。

韩国方面也不想落后。虽然中国在半导体技术方面落后,但他们在存储芯片方面正在大力推进。这是韩国工业的生计和主要以价格出售的商品。中国在这个领域的出击可能会对三星和 SK 海力士造成痛苦但并非致命的打击。面对这个问题,他们自然的反应是增加产能和技术以保持领先地位,同时允许它进入电信和人工智能等新领域。

但即使即将采用更先进的半导体,增长也不足以支付成本。

根据我的计算,前五家半导体制造商合计占市场的一半——将在 2023 年花费近 1500 亿美元的资本支出,几乎是他们现有的两倍。2019 年支付,比今年的预测高出约 50%。然而,根据 WSTS 业务集团的数据,明年全球半导体增长预计仅增长 10%。彭博资讯汇编的数据显示,数据更为平静,明年仅增长 4%,2021 年至 2023 年仅增长 9%。

我们已经看到内存供大于求的迹象,今年内存将占芯片市场的 29%,导致价格下降。

如果商业团体和分析师只预计未来几年会出现温和增长,那么您可以肯定行业领导者也是如此。这意味着他们积极扩张产能并不是因为他们深信市场将在短短四年内真正翻番,正如他们的支出所表明的那样,而是他们拼命抢地,希望规模和容量足够。以加强其竞争对手。

台积电的张是对的,游说活动是出于自身利益。但在热情的政治家的鼓励和资助下,全球半导体公司正加速走向投资悬崖。让我们看看谁先退缩,谁跳出边缘。

半导体制造商正在扩大 2021 年及以后的资本支出,以帮助缓解短缺。此外,世界各地的许多政府正在提议资助其本土的半导体制造。

美国参议院本月批准了一项法案,其中包括 520 亿美元用于资助半导体研究、设计和制造。该法案得到了美国众议院和拜登总统的支持。

日本经济产业省本月早些时候宣布了一项“国家项目”,以支持日本的半导体制造。

韩国在 5 月宣布了一项计划,未来十年将在非内存半导体制造上花费 4500 亿美元,由私营企业和政府税收抵免支付。

欧盟 5 月宣布准备投入“大量”资金,以扩大欧洲的半导体制造。

这些政府举措将有助于支持半导体制造商的投资。SEMI 最新的晶圆厂预测预测,该行业将在 2021 年和 2022 年分别新建 19 座和 10 座大批量半导体晶圆厂。这些晶圆厂的设备支出应超过 1400 亿美元。中国大陆和台湾将各有 8 座新晶圆厂,其中美洲 6 座,欧洲和中东 3 座,日本和韩国各 2 座。

根据 IC Insights 的数据,2020 年半导体行业资本支出 (CapEx) 总额为 1130 亿美元。对 2021 年增长的预测在 16% 到 23% 之间。

3家公司占2020年半导体资本支出的50%以上。2020年支出最大的三星为279亿美元,预计2021年支出将持平。台积电增幅最大,从2020年增加128亿美元,达到300亿美元,2021 年增长 幅度高达74%。台积电将占行业总支出增长 204 亿美元的 60% 以上。英特尔已表示将把支出从 2020 年的 143 亿美元增加到 2021 年的 195 亿美元,增长 37%。2021 年的预测主要是在第一季度收益发布后的 4 月做出的。其中许多数字可能会在 2021 年期间向上修正。

半导体行业传统上经历了繁荣-萧条周期。在高需求时期进行了大量投资以扩大产能。当需求增长放缓或下降时,产能过剩会导致收入下降。这种趋势如下图所示。半导体资本支出的年度变化由左轴刻度上的绿色条形图表示。半导体市场的年度变化由右轴刻度上的蓝线显示。标有“资本支出危险线”的红线表示资本支出增长超过 40% 会导致半导体市场陷入困境。

半导体资本支出大幅增加后,一到两年内半导体市场将出现下滑(或显著的增长减速)。当 1984 年半导体市场增长 46% 时,资本支出增长了 106%。紧随其后的是 1985 年半导体市场下降了 17%。1988 年半导体市场增长了 38%,资本支出增长了 57%。此后,半导体市场在 1989 年减速 30 个百分点至 8% 的增长。下一个大增长期是在 1993 年至 1995 年,在 1995 年达到顶峰,市场增长率为 42%,资本支出增长率为 75%。第二年,市场下跌了 9%。1998 年市场下跌 8% 是由于亚洲金融危机。

2000 年,在互联网繁荣的高峰期,半导体市场增长了 37%。与此同时,资本支出增加了 77%。2001 年,市场出现了历史上最大的跌幅,为 32%。2004 年,市场增长 28%,资本支出增长 52%,2005 年增长 21 个百分点至 7%。2008 年和 2009 年半导体市场下滑是由全球金融危机造成的。2010 年恢复强劲增长,市场增长 32%,资本支出增长 107%。市场在 2011 年减速超过 30 个百分点,几乎为零增长,随后在 2012 年下降了 3%。2017 年市场增长了 22%,资本支出增长了 41%。与之前的峰值增长率相比,2017 年的增长相对温和。然而,两年后的 2019 年市场下降了 12%。

影响半导体市场增长率的因素很多,包括整体经济和关键电子产品的需求。然而,当需求放缓时,产能的大幅增加总是会导致产能过剩。产能过剩导致半导体价格下跌,尤其是内存等大宗商品。电子制造商和分销商持有的库存被削减。这种产能过剩往往会在资本支出增加超过 40% 之后发生。这由图中的红色资本支出危险线表示。

预计 2021 年资本支出增长在 16% 至 23% 之间,该行业远未接近增长超过 40% 的“危险线”。即使资本支出增长在 2021 年下半年加速,也不太可能超过 30%。TMSC 对 74% 的资本支出增长感到满意,因为它有许多代工厂客户要求增加产能。另外两家代工厂联电和 GlobalFoundries 都计划在 2021 年将资本支出比 2020 年至少增加一倍。中国的代工厂公司中芯国际计划在 2021 年将资本支出削减 25%,主要是由于贸易问题。在两年前的 2019 年内存市场下降 33% 后,三星等内存公司对资本支出持谨慎态度。

虽然目前的情况并不预示近期半导体产能过剩,但未来几年值得关注。目前的半导体短缺在多大程度上是由于大流行造成的短期中断,在多大程度上是由于对电子设备的需求增加和半导体含量增加,还有待观察。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第3014内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

晶圆|集成电路|设备

|汽车芯片|存储|台积电|AI|封装

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!