来源:内容由半导体行业观察(ID:icbank)转载自公众号「

半导体风向标

」,作者:

科技首席 l 陈杭

,谢谢。

通过复盘近三年美国的三轮芯片封锁,我们总结出中国半导体发展的三个阶段:

第一轮封锁:

2019年5月限制华为终端的上游芯片供应商,目的是卡住

芯片下游成品

。

第二轮封锁:

2020年9月限制海思设计的上游晶圆代工链,目的是卡住

芯片中游代工

。

第三轮封锁:

2020年12月限制中芯国际上游半导体供应链,本质是卡住

芯片

上游设备

。

我们看到

美国的封锁是顺着产业链一直到最上游的底层供应链

。

华为作为

中国科技的丰碑

,其产业链极为复杂。我们试图从四个角度:

应用、生态、芯片、穿透

,层层递进,逐步进阶来理解华为,并借此窥探国产半导体产业集群的未来机遇。

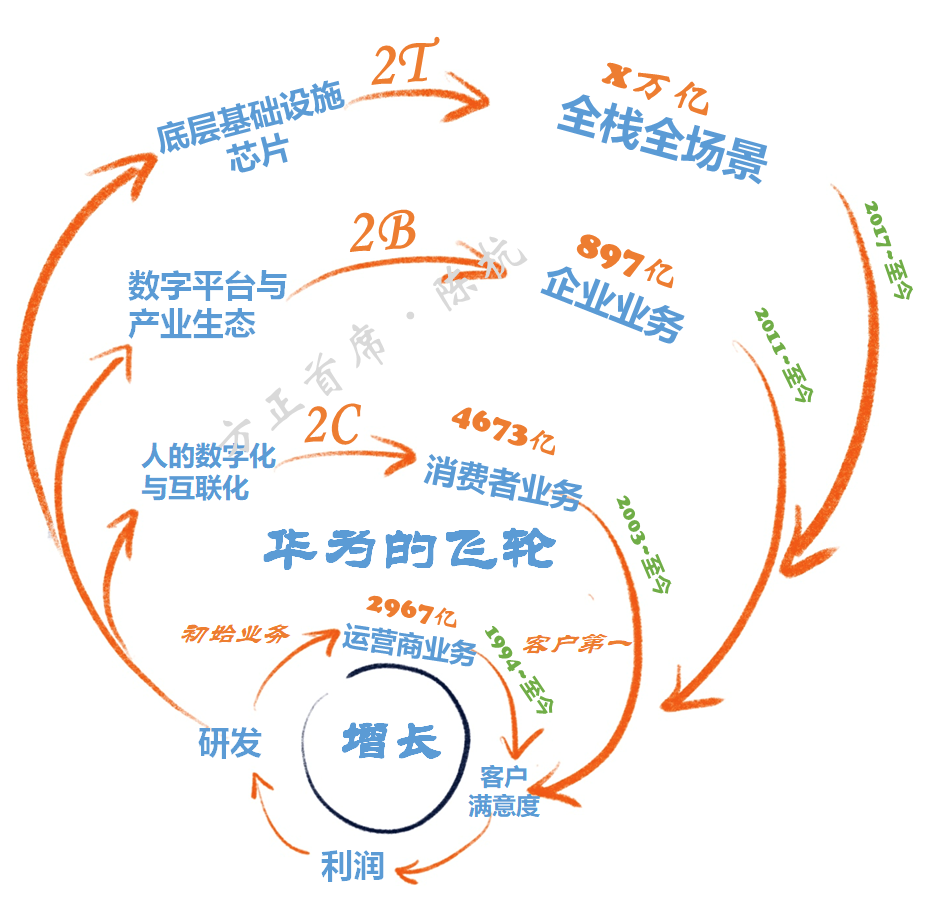

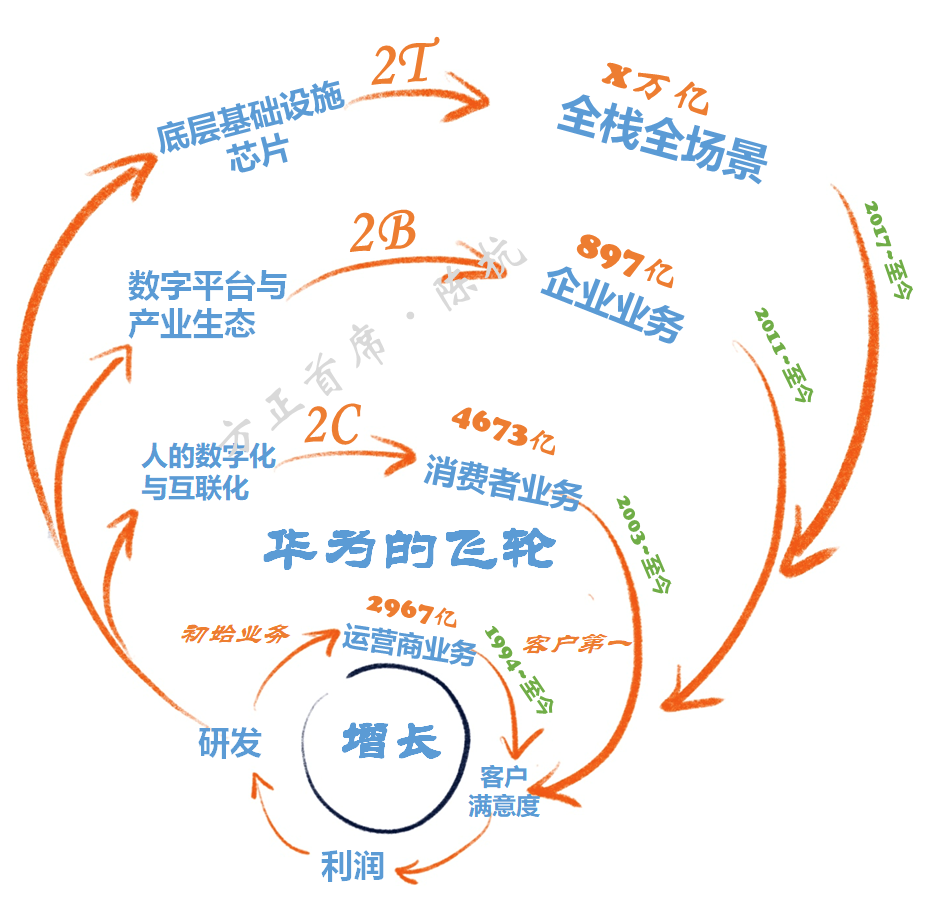

我们基于亚马逊原始飞轮的核心思想,复盘华为过去

30

年“起承转合”的业务发展过程,率先提出华为作为中国乃至全球领先的无边界扩张的科技巨头,其业务扩张路径同样符合飞轮模型的底层算法。本节旨在通过借鉴该理论,从四个层次构建华为成长的飞轮模型,以应用的视角来探寻华为的业务轨迹和成长边界。

(

1

)

底层飞轮(起):主要是指

ToG

的运营商业务。

运营商业务是华为故事的起点,完成了原始积累,在经历

2G

起步、

3G

追赶、

4G

同步后,并实现

5G

超越。公司的通信设备产品完整布局基站接入网,传输网以及核心网络全产业链。经过

4G

多年的积累,

2017

年华为首次超过爱立信成为全球最大电信设备运营商,

2019

年运营商业务收入

2967

亿元。

5G

时代公司制定行业通信标准,抢占先发优势。华为的运营商业务是完成原始积累的业务,并通过研发不断提高运营商业务地服务质量,形成正向循环,带动飞轮的高速旋转。

(

2

)

第二层飞轮(承):主要是指

ToC

的消费者业务。

消费者业务以智能手机为核心硬件,向外辐射手机配件、个人电脑和平板电脑、可穿戴设备、智能家居产品等硬件终端,以及互联网应用等,核心在于打造人的数字化与互联化。华为消费者业务的成功同样适用于我们提出的“

4A

”护城河理论,

始于颜值

:来自外观极致设计和工艺;

痴于交互

:华为在光声触等人机交互领域逐渐成为创新的引领者;

忠于生态

:打造消费者业务全场景智慧化

IoT

生态系统;

成于运营:

全球视野下极致的供应链管理体系。华为致力于为消费者打造全场景、智慧化的极致体验,进一步提高了客户满意度。

(

3

)

第三层飞轮(转):主要是指

ToB

的企业业务。

企业级业务志在拓展万亿新蓝海,华为基于在运营商业务中积累的能力,拓展

ICT

产业,

2018

年营收突破

100

亿美元,年复合

40%

增长,中国区营收超过

500

亿元,云伙伴数量增长近

1

倍,在线用户增长

15

倍,在该领域已经远超本土竞争对手。公司携手上万家公司合作共赢一起分享成功成果。通过“无处不在的联接

+

数字平台

+

无所不及的智能”,致力于做数字中国的底座。企业业务通过打造数字平台为底层飞轮提供了有力支撑。

(4)

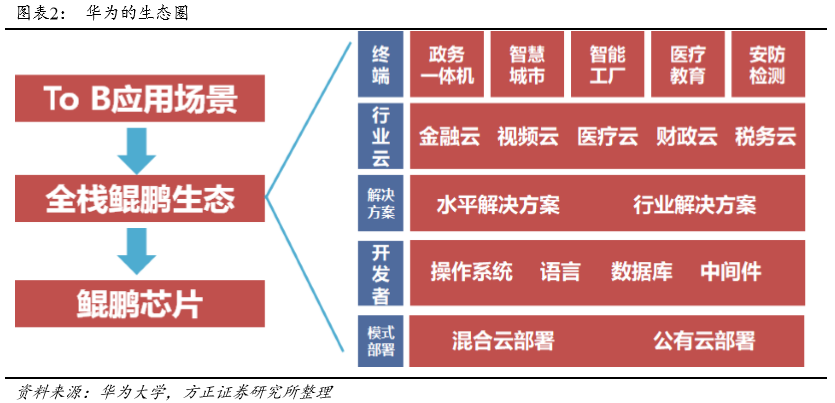

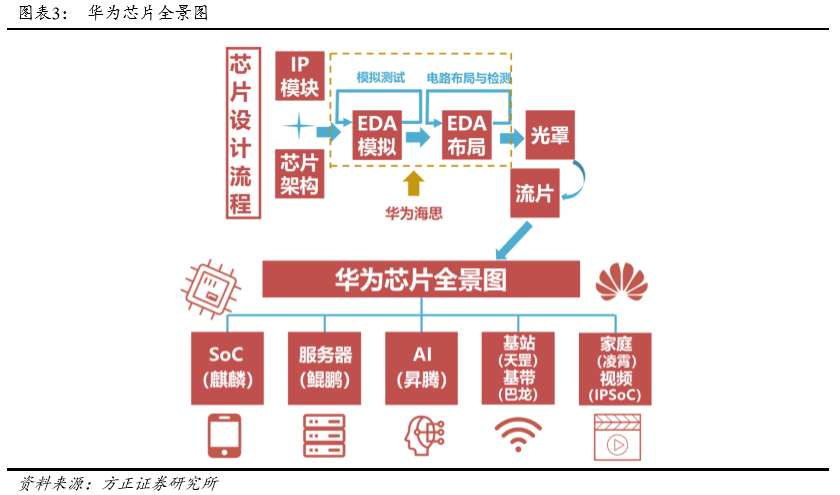

第四层飞轮(合):主要是指提供底层基础设施的ToT业务。

全栈+全场景芯片是华为2C、2B、2T业务的底层技术支持。1、麒麟是全球领先的国产SoC芯片,主要面向华为智能手机。2、昇腾AI芯片采用“达芬奇架构”,实现全场景覆盖,同时为2C的消费类产品、2B的服务器、2T的IoT终端提供AI解决方案。3、鲲鹏芯片主要用于泰山系列服务器,为云计算业务提供强大算力。4、5G芯片包括终端基带芯片(巴龙系列)和基站核心芯片(天罡芯片)是数字世界的内核。华为To T业务聚焦构筑全栈的平台能力和端到端服务能力,并开展全方位生态合作,成为前三大飞轮正常运转的有利支撑。

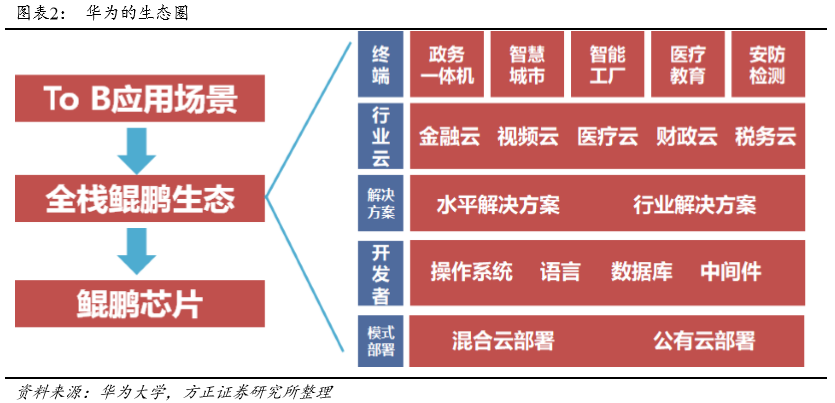

华为四大应用场景的实现源自于硬件与人的交互,而隐含在硬件与人之间的软件起到了重要的联结、优化作用。华为以服务器为窗口,以鲲鹏芯片为基石,将产业版图扩展到虚拟化、大数据平台、存储、数据库、中间件、云服务、管理服务等软件场景,塑造了宏大的鲲鹏生态体系。

开发者是鲲鹏生态持续扩张的核心动力,华为“基础软件”方向的发展为开发者赋能。华为推出

CloudIDE

助力开发者部署鲲鹏云原生应用,向开发者提供按需配置、快速获取的工作空间,帮助开发者者掌握软件迁移、编译构建和系统优化的能力等。华为打造面向

B

端的开源操作系统

openEuler

,奠定了鲲鹏软件生态的基础平台。

基于

CloudIDE

开发平台和

openEuler

操作系统,华为与优质合作伙伴不断对鲲鹏生态增砖添瓦,与用友网络、金蝶国际合作聚焦于

ERP

领域的发展,与中国软件、太极股份合作推动数据库建设,与东方通、普元信息等合作着力于中间件发展,与金山办公、万兴科技合作推进办公软件领域国产化发展等。

鸿蒙生态潜力巨大,

HMS

助力华为乘风破浪。在鲲鹏生态茁壮发展的当下,华为也在逐步构建消费电子领域的鸿蒙生态。在消费电子场景下,华为构建面向

C

端的“鸿蒙生态”,并通过

HMS

搭起应用

APP

与鸿蒙

OS

之间的桥梁。就像

GMS

为

Android

生态保驾护航一样,华为的“鸿蒙”也需要

HMS

为其优化与第三方

APP

的交互来提升用户的使用体验,从而助力华为海外市场的持续拓展。

华为生态的基石来自于芯片支持。

硬件设施需要芯片控制其功能的实现,软件需要依照芯片架构确定其开发方式,芯片是华为生态实现的底层基础。从应用场景到底层芯片,华为完成了“终端

-

生态

-

芯片”的产业布局。

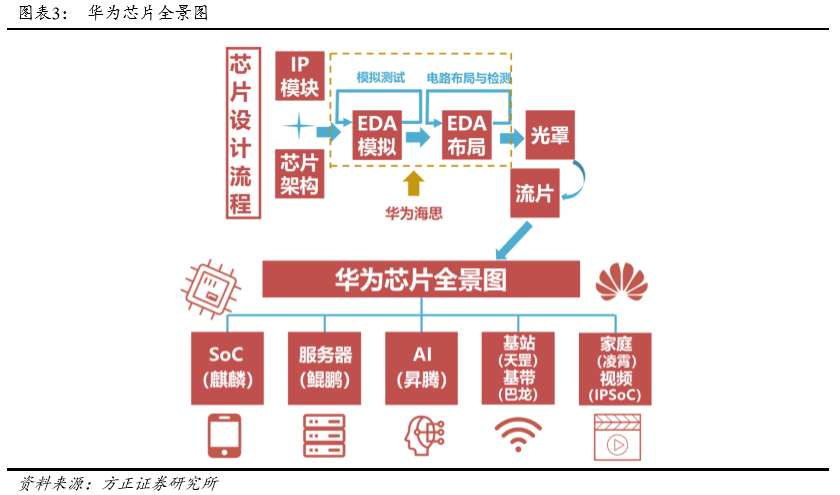

在

ToG

场景,华为对终端基带芯片(巴龙系列)和基站核心芯片(天罡芯片)持续迭代,抓住

5G

基建带来的历史机遇。

在

ToC

场景,华为麒麟是全球领先的国产

SoC

芯片,以智能手机为核心窗口,向外辐射手机配件、个人电脑和平板电脑、可穿戴设备、智能家居产品等硬件终端,以及互联网应用等。

在

To B

场景,华为鲲鹏芯片奠基了

openEuler

生态,服务于服务器场景,主要用于泰山系列服务器,为云计算业务提供强大算力。

在

ToT

场景,华为升腾

AI

芯片采用“达芬奇架构”,实现全场景覆盖,同时为

2C

的消费类产品、

2B

的服务器、

2T

的

IoT

终端提供

AI

解决方案。并且,华为还有专注于家庭场景的凌霄系列芯片,专注于视频编解码的

IPSoC

芯片等。

作为中国自主芯片研发的代表企业,华为的芯片开发代表了中国该领域的最高水平,是中国摆脱芯片技术依赖的强大支撑。然而,芯片设计并不是一蹴而就,华为在芯片架构和

EDA

软件方面也需要依赖其他厂商的技术支持。华为的芯片设计需要

ARM

的

IP

核授权,需要

Synopsys

、

Cadence

、

Mentor

三家高端

EDA

软件工具,即使有部分国产预备厂商,但先进制程仍难以满足需求。

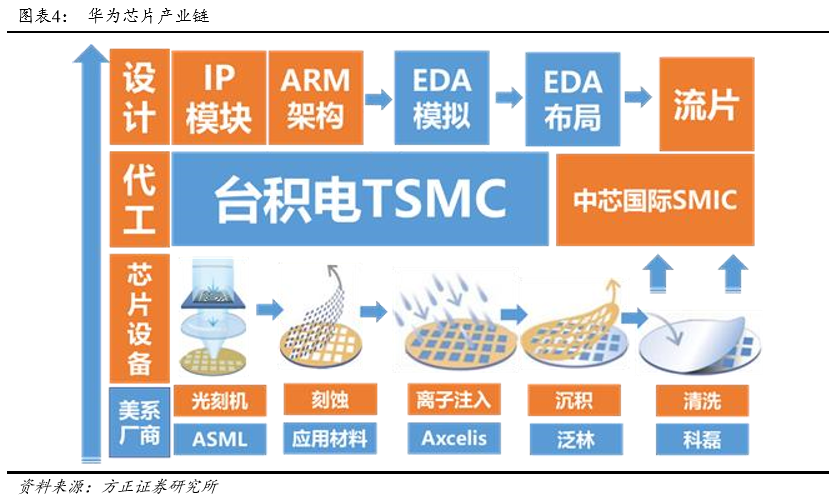

华为海思的芯片经过

20

多年的发展已经在众多领域达到世界顶级水平,芯片设计作为产业链的一环,还需要来自台积电制造代工环节的支持,而支撑整个制造代工环节的关键一环则是半导体六大核心设备(光刻机、刻蚀设备、镀膜设备、检测设备、清洗设备、离子注入机等)。

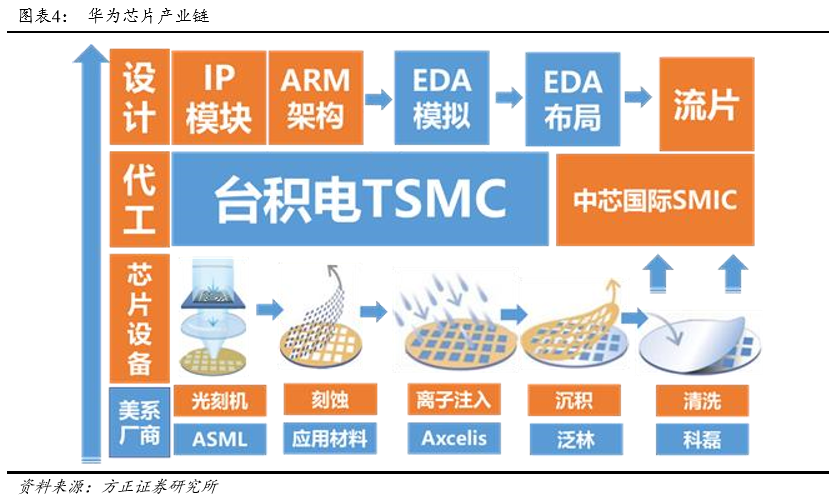

把华为半导体元器件分为五大板块(

SOC

芯片、面板、存储芯片、

CIS

、通信射频芯片),通过对每一细分板块产业链进行穿透式分析,我们认为在产业链一体化协作体系下,设备、制造、材料等三大国产半导体公司集群将迎来历史性机遇。

对于

SOC

芯片

,以麒麟

990

系列为例。目前,全球

EDA

工具市场基本被

Synopsys

、

Cadence

、

Mentor

等三巨头瓜分,这就导致了国内集成电路设计公司几乎

100%

采用国外的

EDA

工具。代工环节支撑麒麟系列生产的主要为台积电,其当前产线上半导体六大设备主要为:光刻机(

ASML

、佳能、尼康)、刻蚀设备(应用材料、泛林)、沉积设备(应用材料)、检测设备(科磊半导体、泰瑞达)、清洗设备(科磊半导体)、离子注入机

(Axcelis)

等。

对于面板

,以

OLED

为例,其生产厂家主要为三星、京东方,但其产线上的尖端设备多为国外进口设备。

LTPS-AMOLED

工艺流程融合显示面板行业的诸多尖端技术,尤其是

TFT

阵列和

Cell

成盒两段工艺,包含众多复杂工艺,关键设备基本由美国、日本、韩国企业所垄断。蒸镀是

OLED

的核心

,

全球蒸镀机(尤其蒸镀封装一体机)

生产几乎被

Canon Tokki

独占。

美国

Coherent

公司更是在

AMOLED

技术前段核心制程工艺拥有绝对领先优势的

LTPS

退火的线束准分子激光系统供应商

。在面板材料方面,玻璃基板的生产也长期以来由美国的康宁(

Corning

),日本的旭硝子(

AsahiGlass

)所垄断,其中康宁的市场份额接近

50%

。

对于存储芯片

,存储芯片作为半导体产业链的最大下游,在整个集成电路市场中占比最高,市场集中度也最高。全球存储芯片市场份额基本由前三巨头垄断(三星、美光、海力士)。存储芯片的生产设备与

SOC

芯片类似,主要为

光刻机(

ASML

、佳能、尼康),刻蚀设备(应用材料、泛林)、沉积设备(应用材料)、检测设备(科磊半导体、泰瑞达)、清洗设备(科磊半导体)、离子注入机

(Axcelis)

等。

对于

CIS

,在供应商市占率分布方面,

Sony

与三星仍是全球最主要的

CIS

元件供应商,两家公司联手共计近七成市占率。豪威科技作为中国国内

CIS

元件的知名厂商,生产

CIS

元件的代工厂有中芯国际、台积电、华虹、华力等,以上代工厂产线上的核心设备包括:刻蚀设备(应用材料、泛林)、沉积设备(应用材料)、清洗设备(科磊半导体)等。

对于射频前端

,射频前端模组主要由射频开关、

LNA

、

PA

、滤波器、双工器五部分构成,其中,高端滤波器和

PA

被国际巨头垄断。滤波器主要有

SAW

和

BAW

两大类,在

SAW

滤波器市场中,前五大厂商(

Murata

、

TDK

、

TAIYOYUDEN

、

Skyworks

、

Qorvo

)占据了

95%

的全球市场,而

BAW

滤波器市场基本被

Broadcom

所垄断。全球

PA

市场绝大部分份额也是被

Skyworks

、

Qorvo

、

Broadcom

、

Murata

占据,合计市场份额为

96%

。由于模拟器件对工艺要求较高但对制程要求较低,目前全球射频器件龙头厂商大多采用

IDM

模式,而国内射频器件厂商则以

Fabless

为主。国内主要射频代工厂商三安集成核心设备主要包括:刻蚀设备(应用材料、泛林)、沉积设备(应用材料)、清洗设备(科磊半导体)等。

通过对各个半导体元器件的拆分来看,华为已经在其领域做到了极致,但是半导体产业链不可能由一家公司完全承担,当今世界已经形成一体化协作体系,这个体系不应也不可逆转,

但也需要国产半导体供应链的共同努力建立完备生态

。半导体行业作为全球化分工的行业,未来必将面对产业链的共同发展。站在智能世界的入口,半导体产业的机会将远大于竞争!

为了应对这种生存环境的巨变,中国半导体工业也进行了三轮大级别的调整:

我们将半导体分为上中下游,其中最下游的就是fabless和封测,芯片下游与终端厂(手机、电脑等)直接绑定,所以我们看到2019年华为被美国列入实体清单后,将相当部分的

芯片订单转移到国内“备胎”供应链,直接显著推动了国产芯片设计(模拟、数字、射频、存储)和封测公司收入、业绩的加速增长

。除了采购国产供应链,华为海思依据其多年深厚的专利积累和研发,在芯片设计的多个领域都做到了世界一流水平,整个芯片设计行业因为外部压力引来了一次大级别的拉动,

这是2019年开启的A股半导体牛市背后的原

因。

第二个阶段:

fabless

带动上游晶圆代工厂。

由于全球所有晶圆厂包括

台积电都采用了大量美国技术(半导体设备、材料、EDA/IP)

,美国对华为的第二轮实体清单限制直接针对Fab代工,

此时中国半导体产业的主要矛盾已经从缺少芯片成品,到缺少芯片代工。

在海外Fab厂不能为华为海思提供晶圆代工后,国产晶圆厂成为替代必选方案,中芯国际经过多年的发展,在国产fabless巨头的通力配合下,已经在2020年量产了14nmFinFET工艺,并向N+1节点过渡,这是中国集成电路行业历史性突破,成为全球第三家FinFET fab成员,代表了工艺调校方面的阶段性突破,也

为国产成熟工艺fab厂提供了经验

。

在FinFET工艺陆续突破之际,2020年末美国新一轮实体清单直接指向了fab中芯国际,因为半导体设备是晶圆厂的底盘,而美系设备商大约占据了一条fab产线的50%份额(PVD、刻蚀机、CVD、Imp、Clean、Furnace),AMAT、LAM、KLAC都是全球垄断级别的设备巨头,在先进节点工艺上依旧无可替代。但是在成熟工艺节点,国产和日本设备可以实现相当程度的替代,

当下摆在中国半导体工业主要矛盾已经不是缺少工艺,而是缺少半导体设备和材料

。由于欧洲ASML的DUV光刻机(.13um -7nm)一直无阻碍供应中国,所以未来中国半导体工业的核心矛盾就是从根技术(半导体设备、材料)上补短板,实现真正的供应链安全。

在国产替代+周期复苏的双重驱动下,看好设备、制造、材料等三大国产半导体公司集群将迎来历史性机遇。

基于此,未来中国半导体将走向成熟工艺、走向双循环、走向根技术

1

、

由单纯追求先进工艺

->

回归成熟工艺

(“新55nm”远大于“旧7nm”

)

2

、

由外循环

->

内外

双循环

(去A化,而不是国产化)

3

、

补短板由干技术

-> 根技术(设计、制造其实不是根技术)

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2809内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

晶圆|集成电路|设备

|汽车芯片|存储|台积电|AI|封装

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!