[原创] 谁会成为中国的Skyworks?

2021-04-19

14:00:03

来源: 半导体行业观察

Skyworks和Qorvo是射频前端市场当中两大不可忽视的巨头。从2020财年两家的业绩上看,Skyworks以33.55亿美元的营收跑赢了年收入为32.39亿美元的Qorvo。

但从这组数据上看,33.55亿美元与32.39亿美元其实并没相差很大。但为什么我们要讨论的是要成为中国的Skyworks,而不是中国的Qorvo。显然,这并不仅仅是Skyworks多赚了1.16亿美元,而是Skyworks的经历对于当下的国内射频前端厂商更具有对比和思考的价值。

从Skyworks和Qorvo成立的历史来看,在2015年由TriQuint和RFMD合并而成的Qorvo像是个含着金汤匙出生的富家公子——RFMD作为Nokia最大的RF合作伙伴,拥有当时全球算得上最全面的PA和Switch产品线,TriQuint作为RFMD的竞争对手,其在手机所用的PA和BAW滤波器方面也颇有建树。在这种强强联合之下,使得Qorvo在成立之初便拥有了能够覆盖主要射频前端市场的产品线。

而在2002年由Alpha Industries和Conexant的无线通信部门合并而成的Skyworks则更像一个摸着石头过河的无名小辈,直到2009年Skyworks才决定集中精力发展射频前端市场。

(注:2015年之前Qorvo的营收为TriQuint和RFMD相加的总和)

从上图中可以看出,以从Skyworks将精力集中于射频前端的业务后为始,在2010到2020的十年间,Skyworks在营收上实现了超越。随着国内射频前端芯片公司的快速发展,国产芯片替代在2019年明显加快,Skyworks的业绩也随之显著下滑。

众所周知,很多半导体龙头的成长都少不了并购所带来的影响,那么,Skyworks营收的增长也是靠并购吗?从发生在Skyworks身上的几笔针对射频前端业务的并购上看,2007年,Skyworks并购了飞思卡尔的PA业务;2011年,公司并购了SiGe Semiconductor完善了其在射频前端业务的布局,2014年,他们与松下成立了合资公司布局SAW滤波器业务。从这些交易中看,作为细分领域的巨头企业,Skyworks在并购上的动作着实少得很。因此,也有分析机构将Skyworks的销售额增长归结于公司产品线的高效运营和内生增长而非并购。

在这种评价之下,我们就十分有必要看一下Skyworks的产品线。根据其财报信息的消息来看,Skyworks已经在SAW滤波器、射频PA(包括4G PA、5G PA和基站PA)、射频开关、WIFI射频前端模块等产品上都有完善的产品覆盖,并有较强的芯片集成模组能力。

完善的产品线为Skyworks的成长打下了良好的基础,而中国市场则是成就Skyworks实现逆袭的最大助力。我们看到,从2014年开始,Skyworks的营收就隐隐有了超越Qorvo的迹象,2015年,Skyworks在营收上开始与Qorvo拉开了距离。从其财报信息中看,在这一年中,中国市场为Skyworks贡献了84%的总收入,也就是说,当年国内手机厂商的崛起带动了Skyworks的强势增长。时至今日,Skyworks的营收依旧高度依赖中国市场的发展。

在中国市场的助力之下,Skyworks在全球射频前端市场中的影响力也得以不断提升。根据相关调研数据显示,Skyworks在2019年占据全球射频PA 43%的市场份额,居于领先位置。除此之外,其射频开关市场份额也达到了23%。

从Skyworks和Qorvo的两种发展路径来看,通过强强联合再造一个Qorvo对于目前的国内射频前端厂商来说或许再难复刻。但国内射频前端厂商与Skyworks相似的是,他们都站在了名为“中国市场”的风口之上。因此,成为中国的Skywork也要更符合国内厂商的实际情况。

往者已矣,来者可追。曾为Skyworks的成长提供了机会的中国市场,他是否还能为射频前端厂商继续释放红利,甚至是能够再造就一个Skyworks。

在Skyworks看来,移动市场为射频前端带来的红利还没有结束。他们认为,5G周期确实才刚刚开始,5G手机市场还有巨大的发展空间。因此,移动核心业务仍具有巨大的上升空间。

就中国地区的发展来看,“去年四季度中国业务环比增长两位数”,Skyworks在其2021财年第一季度电话会议中表示:“Skyworks是OPPO, Vivo,小米生态的供应商,基于他们在5G市场的发展,公司看好未来一年在中国地区的发展。”

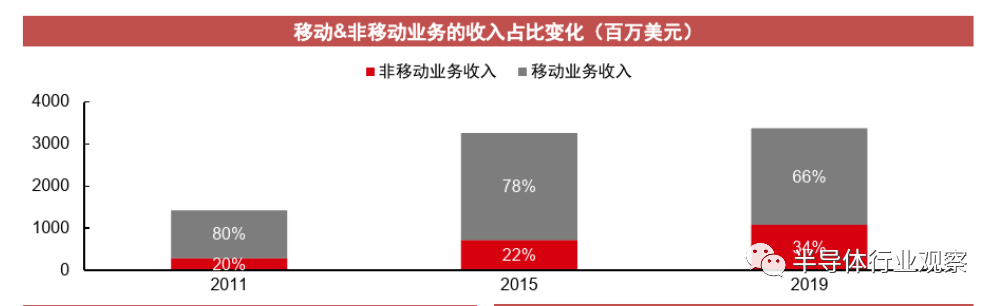

除了5G移动市场强劲以外,Skyworks在非移动业务上的成长也是一个值得被关注的焦点。根据中信证券的统计,在2011到2019年间,Skyworks在非移动业务上的增长超过了移动业务。

在2021财年第一季度中,Skyworks非移动业务的营收约占总营收的22%,达到了3.32 亿美元,环比+12%,同比+37%。Skyworks在其新闻稿中表示,公司已在在多名物联网客户、工业客户以及汽车客户端实现产品导入。Skyworks在其财报会议中指出,在物联网领域,我们获得了众多新老客户的设计大奖。具体来说,我们与ASUS合作,提供了世界上第一台WiFi 6E连接的家庭路由器。公司还为顶级网络OEM(包括Cisco,NETGEAR,CenturyLink和Aruba)的接入点提供了WiFi 6解决方案。

而无论是移动领域,还是物联网领域或工业及汽车市场,中国仍具有很大的市场发展潜力,这也就意味着,中国市场仍能够为射频前端厂商释放红利。

在这种动力的刺激之下,国内也有一批射频前端厂商发展了起来。根据半导体行业观察此前发布的

《写在国内射频产业巨变前夜》

一文当中,列举了一些国内优秀的射频企业:

射频 PA:

国内主要有安普隆、华为海思、唯捷创芯、紫光展锐、昂瑞微 (汉天下)、国民飞骧、慧智微、锐石创芯等公司。

WIFI FEM公司:

卓胜微、康希、三伍微、芯百特、雷讯科、唯捷创芯、飞骧科技、紫光展锐(射频产品线)、另外WIFI FEM在研的新入者至少还有10家。

能提供WIFI6 FEM产品的公司:

康希、三伍微、卓胜微

基站PA公司:

至晟微、安其威微、华泰、明夷、芯百特等,听说也有10多家。

手机分立开关/LNA公司:

卓胜微(市占率70%)、紫光展锐、昂瑞微、艾为、韦尔、迦美、飞骧科技、唯捷创芯、另有几家新进公司。

滤波器公司:

好达、德清华莹(中电55所)、卓胜微、麦捷科技、信维通信、诺思、开元通信、中科汉天下、左蓝微电子、超材信息、紫光展锐(射频产品线)等,至少还有5家以上的公司在做滤波器。

从中国射频前端市场的发展历史中看,2004年锐迪科(RDA)的成立掀起手机射频器件领域的第一次变革,中国本土公司开始攻克欧美厂商完全主导的射频器件领域;而今,国内射频前端市场再次面临着变革,市场认为,本轮是由巨大的需求与强大的资本双轮驱动的。在这种情况之下,在百花齐放的中国射频前端厂商当中,谁又能成为下一个Skyworks。

从资本市场对国内射频前端厂商的驱动,可以体现在资本市场对国内射频公司的投资,也可以体现在公司的市值和估值上。

从规模上看,目前一部分国内射频前端企业的营收在2亿元左右。但从估值上看,据业内人士透露,这些国内手机射频PA企业的估值在30亿元左右;某致力于WiFi FEM的企业的估值也在25亿元左右。但根据相关调研机构的数据上看,手机射频PA市场要远远大于WiFi FEM市场,而之所以WiFi FEM的估值能与手机射频PA企业的估值相差不多,也反应出来了,市场对于WiFi FEM前景的看好。

另外,从市值上看,以卓胜微为例,从卓胜微的营业收入上看,其在2020年的收入为27.9亿元,这无论与Skyworks 33.55亿美元(约合218.94亿元)的营收差距很大,也与Qorvo 32.39亿美元(211.37亿元)的营收有着一段不小的距离。但从市值上看,卓胜微的市值为1328.68亿元,与Qorvo215.03亿美元(约合1402亿元)的市值不相上下,也在逐渐逼近Skyworks 310.1亿美元(约合2022亿元)的市值。

上面的数据也为我们透露了这样一个信号——国内射频前端企业虽然在规模上与巨头企业还存在着一定的差距,但他们之所以能够在市值和估值上对标国际巨头,是中国市场的未来在为其做支撑。

(国内大多数射频企业正处于上市阶段,未有官方公开的财务消息)

此外,值得注意的还有国内射频前端厂商与国际巨头之间在人员上差异。根据公开数据显示,截止至2020年底,Skyworks的员工总数超过了一万人。而国内现有的50家大大小小的射频芯片公司当中,规模较大的企业的员工总数也大都在200人以下,规模较小的企业员工总数只有几十人。

从经营模式上看,Skyworks和Qorvo等国际巨头企业多是IDM运营模式为主,虽然他们也在逐渐向Fab-lite(轻制造)模式靠拢,但他们的员工当中仍有大约7000人归属于工厂生产。根据内业人士估计,Skyworks的芯片研发人员在1000-2000之间。反观国内情况,国内射频前端芯片研发的总人数在500人左右。从这样的数据中透露出来一个严峻的现实——国内所有射频前端芯片的研发人才加在一起还不到Skyworks一家芯片研发人员的半数。如果再算上Qorvo在芯片研发人员的数量,国内射频前端芯片在研发人才方面的空缺则显得更为严重。

从这组数据反应出来的现状是,国内射频前端人才并不集中,这也许会限制国内射频前端企业的快速发展。这也是一个值得业内警惕的信号,人才聚集意味着他们有更多的机会去开发更多的产品,尤其是在模组化的趋势下,在人才方面的优势或将演变成企业规模化的优势。

在资本市场的助力下,国内射频厂商得到了飞速发展。国内射频厂商们在产品规划方面也在不断地向国际大厂靠拢,这也让他们有了成为中国的Skyworks的机会。

(国内射频厂商产品线与Skyworks产品线对比)

从目前国内的情况来看,早期靠LNA和射频开关的卓胜微正在向PA领域扩展,在射频前端市场风头正盛;国内4G PA出货量最大的唯捷创芯在2019年整合了联发科手机PA业务后,其在国内射频前端市场的竞争力得到了进一步的提高;而昂瑞微和好达电子等企业,也在因受到了华为哈勃和长江小米等产业基金的投资而受到市场的关注。

在市场需求和资本市场的双轮驱动下,我们看到,国内射频企业正在得以不断的发展壮大。与当年Skyworks境况不同的是,如今国产化的需求得以被强调。因此,在这种情况下,国内射频厂商的发展会相对容易一些,而中国市场也就此很有可能会再次成就另外一个Skyworks。

对于射频前端市场厂商来说,中国市场仍是一个具有魅力的市场。在中国市场持续对射频前端厂商释放红利的同时,或许会造就另外一个Skyworks。

但更值得我们去思考的是,有多少个公司将会成为下一个Skyworks,中国市场又能容纳多少个这样的“Skyworks”。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2650内容,欢迎关注。

『

半导体第一垂直媒体

』

实时 专业 原创 深度

识别二维码

,回复下方关键词,阅读更多

晶圆|集成电路|设备|封测

|射频|存储|美国|台积电

回复

投稿

,看《如何成为“半导体行业观察”的一员 》

回复

搜索

,还能轻松找到其他你感兴趣的文章!

责任编辑:Sophie